消費者金融とは財務局や都道府県に登録された貸金業者で、貸金業法に基づいて個人を対象に融資を行っています。

融資スピードが早いものや無利息期間でお得に借りられるものがあるなど、消費者金融には各社にそれぞれの特徴があります。

お金を借りる時にピッタリの借入先を選べるよう、おすすめの消費者金融23社を比較してランキングを作成しました。

融資スピードや金利、サービスの特徴などを細かく比較したので、ぜひ消費者金融を選ぶときの参考にしてください。

- 消費者金融のおすすめランキング2025年の最新版!上位11社を比較して一覧で紹介

- アイフルは在籍確認の心配も減らせて人気も高い

- プロミスの無利息期間は借入日の翌日より開始するためムダがない

- アコムは契約が完了すれば最短10秒で口座に送金される

- レイクは契約額に合わせて無利息期間が決まる

- SMBCモビットは通帳を見られても怪しまれにくく柔軟に借入方法が選べる

- ファミペイローンは支払った分の利息がポイントで還元される

- ORIX MONEY(オリックスマネー)はアプリ型とカード発行型の2タイプから選べる

- au PAY スマートローンはauユーザーがお得に借りられるローンサービス

- LINEポケットマネーは借り入れに抵抗を感じる人でもスマホ完結でハードルが低い

- dスマホローンはd払いと連携すると使いやすさがアップ

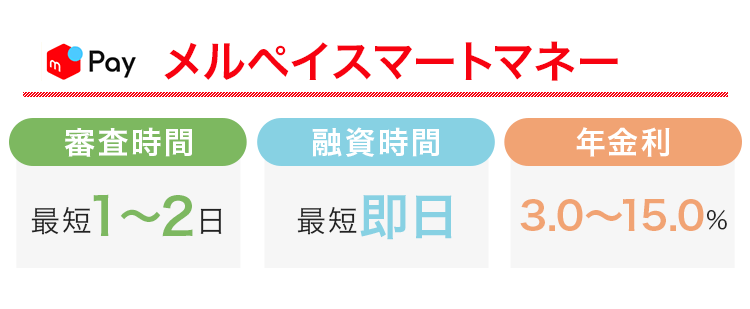

- メルペイスマートマネーではメルカリの利用実績に応じて金利が優遇される

- 独自基準で審査を通過しやすい中小消費者金融のおすすめランキングTOP12社

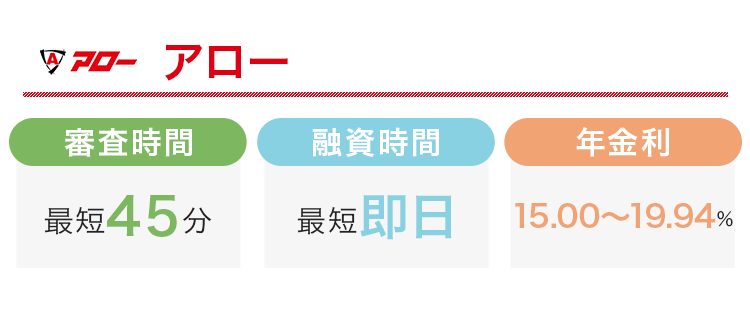

- アローはスマホアプリで申し込みと設定をすれば自宅に郵送物が届かない

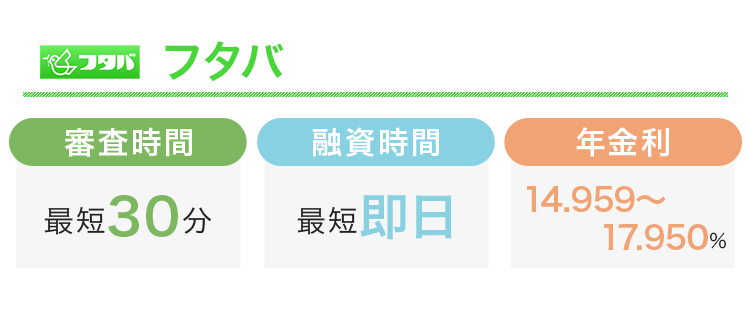

- フタバは中小消費者金融の中で上限金利が低めで無利息期間もある

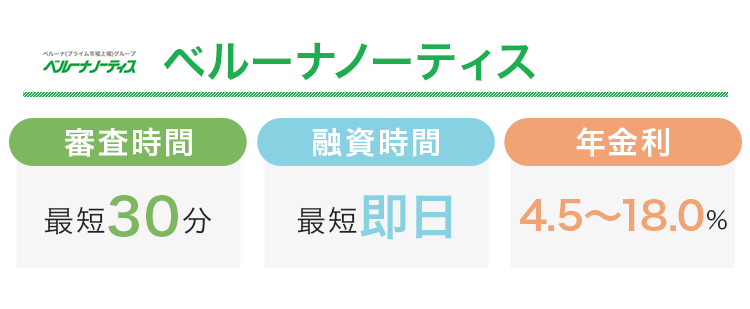

- ベルーナノーティスは女性や高齢者にやさしくて無利息期間を何度も使える

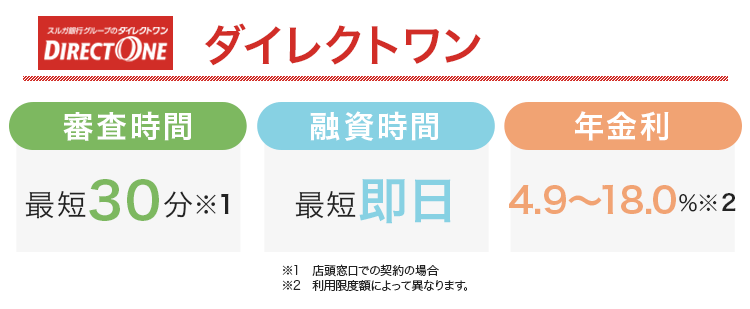

- ダイレクトワンは長期の無利息期間や多様な申込・借入方法が魅力

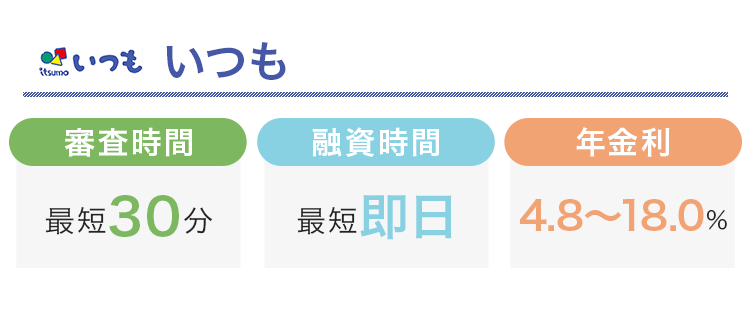

- 「いつも」は最大60日の無利息期間があるので少ない負担で借りやすい

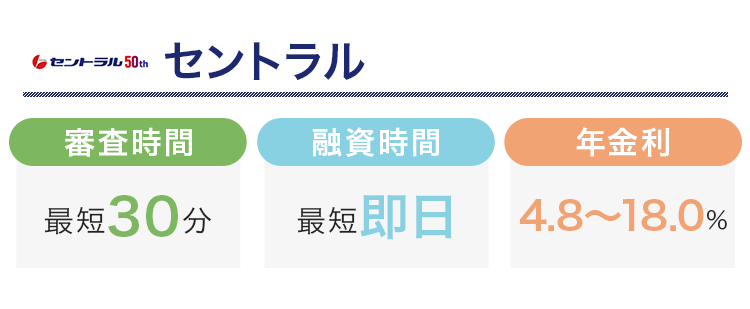

- セントラルは平日14時までにWeb完結で契約すると即日借りられる

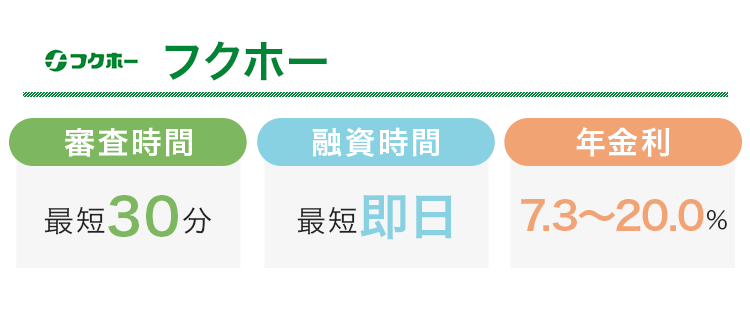

- フクホーは郵送物なしで借りられるから周囲の人にバレにくい

- キャッシングMOFFは銀行振込で融資がスタート

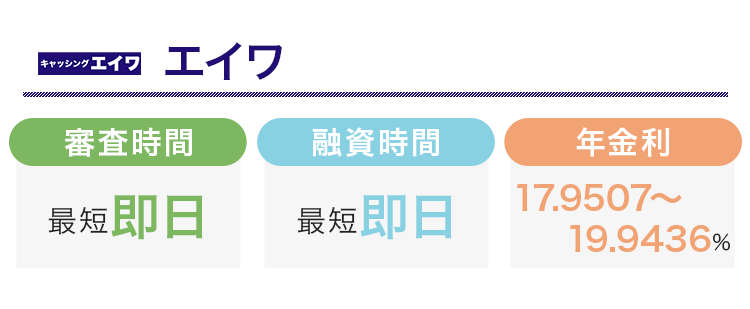

- エイワの審査は対面実施だから話や事情を直接聞いてもらえる

- ライフティは来店不要で1,000円から借り入れOK

- アルコシステムはWEB申込が24時間受付中の老舗キャッシング

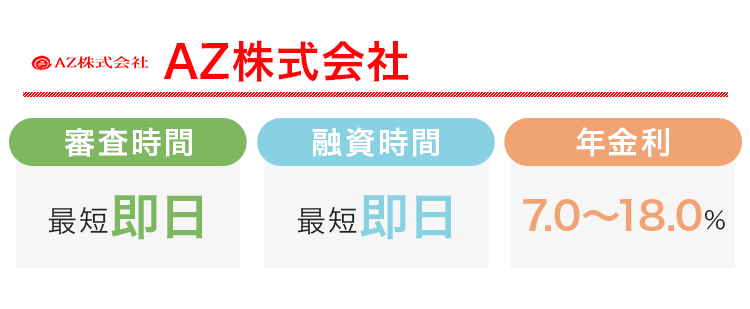

- AZ株式会社は土曜日の申し込みでもその日中に借りられる

- 消費者金融の選び方のポイントは金利や審査通過率を比較して不安要素を無くすこと

- 消費者金融とは個人を対象に融資サービスを提供する貸金業者

- 職業や希望する条件で借りるためのおすすめの消費者金融を詳しく紹介

- 消費者金融と銀行カードローンの申し込みに迷ったときに比較するポイント

消費者金融のおすすめランキング2025年の最新版!上位11社を比較して一覧で紹介

消費者金融でお金を借りるならこれから紹介するランキング上位の大手を利用するがテッパンです。

まずはおすすめの消費者金融上位11社をスペックや特徴とともに紹介していきます。

何を基準に選べばいいか迷ったら、ぜひ「消費者金融カードローンの選び方」の章から読んでみてください。

| 消費者金融名 | 詳細 | 年金利 | 審査時間 | 融資時間 | 無利息期間 | 電話連絡 |

|---|---|---|---|---|---|---|

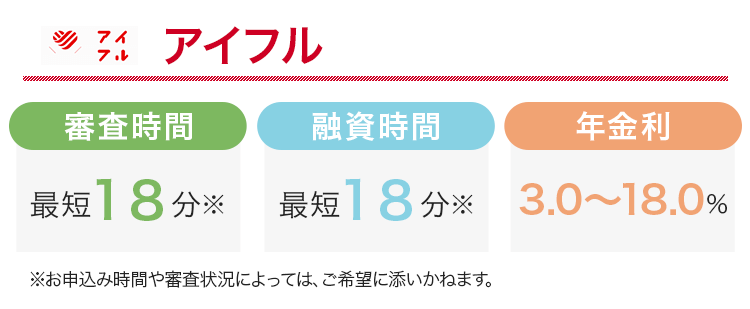

| アイフル |

詳細

|

3.0%~18.0% | 最短18分※ | 最短18分※ | 最大30日間※ | 原則なし※ |

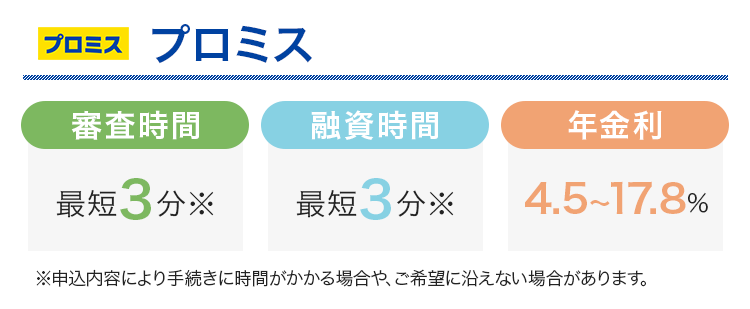

| プロミス |

詳細

|

4.5%~17.8% | 最短3分※ | 最短3分※ | 最大30日間※ | 則なし |

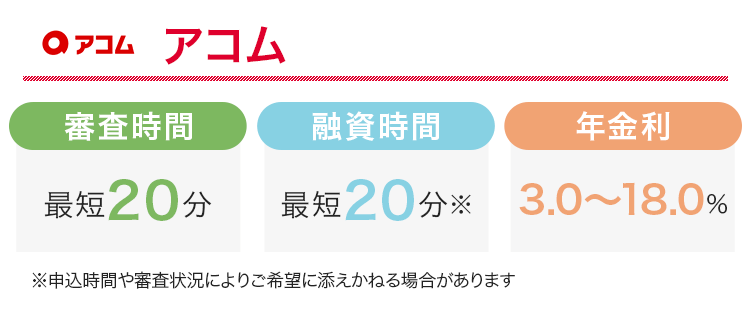

| アコム |

詳細

|

3.0%~18.0% | 最短20分※ | 最短20分※ | 最大30日間※ | 原則なし |

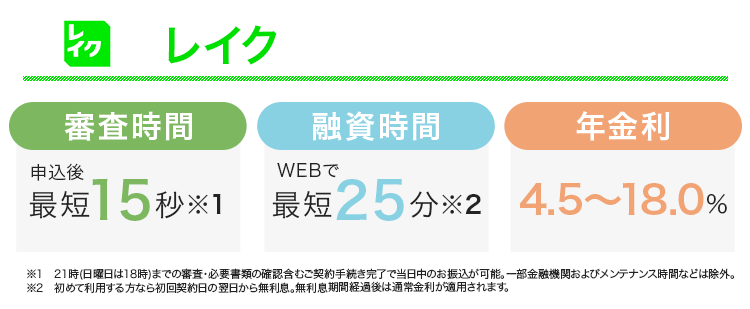

| レイク |

詳細

|

4.5%~18.0% | 最短15秒※ | 最短25分※ | 最大365日間※ | なし※ |

| SMBCモビット |

詳細

|

3.0%~18.0% | 最短15分※ | 最短15分※ | なし | 原則なし |

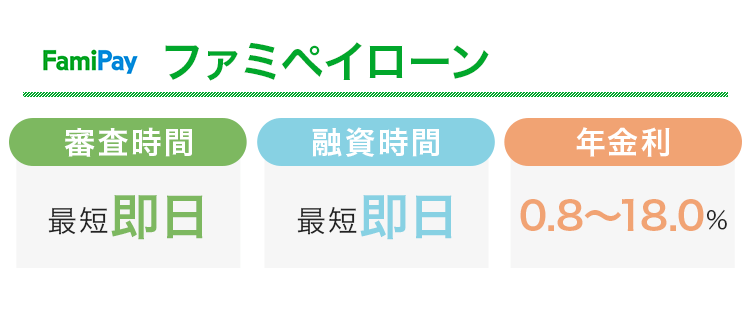

| ファミペイローン | 0.8%~18.0% | 最短即日 | 最短即日 | 最大60日間※1 | あり | |

| ORIX MONEY | 1.5%~17.8% | 最短60分 | 最短60分 | なし | あり | |

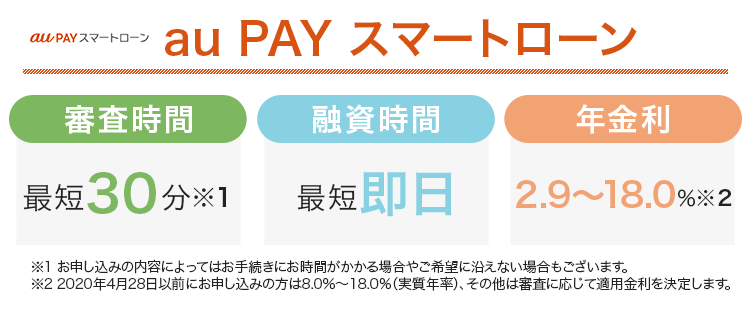

| au PAY スマートローン | 2.9%~18.0%※2 | 最短30分※3 | 最短即日 | なし | あり | |

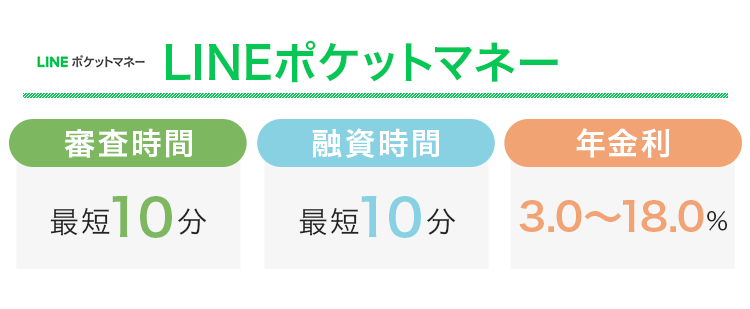

| LINEポケットマネー | 3.0%~18.0% | 最短10分 | 最短10分 | なし | あり | |

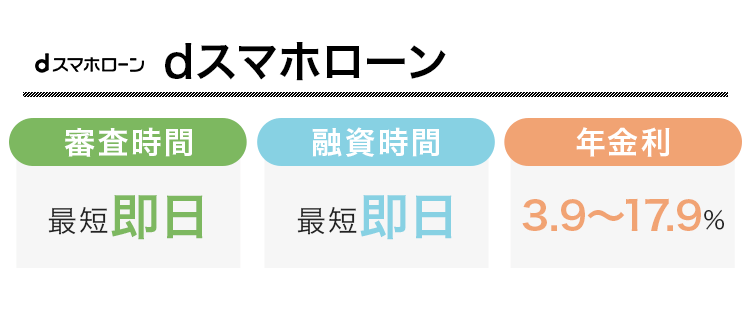

| dスマホローン | 3.9%~17.9% | 最短即日 | 最短即日 | なし | あり | |

| メルペイスマートマネー | 3.0%~15.0% | 最短1~2日 | 最短即日 | なし | 原則なし |

注釈を見る

※1 契約日から60日以内に返済した利息分は期間限定ファミペイボーナスで還元されます

※2 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)、その他は審査に応じて適用金利を決定

※3 お申し込みの内容によってはお手続きにお時間がかかる場合やご希望に沿えない場合もございます。

テレビや動画の広告や、街中で看板を見かける有名な消費者金融の他に、普段は別の目的で利用しているサービスが融資を行っているものもあります。

大手消費者や大手企業が展開するおすすめのカードローンは金利や融資スピード、バレにくいための工夫が優れており初めてでも安心して借りやすいです。

これから紹介する消費者金融はすべて最短の融資時間が当日中なので、急ぎでお金が必要なときにも使えます。

さらに大手消費者金融は審査時の電話連絡を省略できるため、絶対に他人に借り入れがバレたくない人には最適です。

ここからは人気の高い消費者金融を個別で紹介していくので、気になるところがあればぜひチェックしていきましょう。

アイフルは在籍確認の心配も減らせて人気も高い

| 公式サイト | 詳しくはこちら |

| 年金利 | 3.0~18.0% |

| 最短審査時間 | 最短18分※ |

| 最短融資時間 | 最短18分※ |

| 無利息期間 | 最大30日間※ |

| 審査通過率 | 33.3%(2024年7月) |

データ参照:月次データ

アイフルは最短18分で審査が終了し、多くの人がローン審査で不安に感じている会社への電話も原則ありません。※

実際にアイフルが調査したデータでは、契約まで進んだ人の中で在籍確認の電話があったのは0.3%という結果が出ています。

参考:申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってきますか?│アイフル

もしアイフル側で直接確認したいことがあっても、事前に電話をかけてもいいか確認してくれるので、突然職場に電話がかかってくることはありません。

またアイフルとプロミスの2023年10月から2024年3月までの、それぞれの申込者数は以下のとおりです。

| アイフル | 約95万人 |

|---|---|

| プロミス | 約50万人 |

どちらも大手消費者金融ですが、アイフルの方が約45万人も申込者数が多くアイフルの人気が高いことがわかります。

在籍確認の心配を限りなく減らしたい人や、人気の消費者金融に申し込みをしたい人にはアイフルに申し込みましょう。

プロミスの無利息期間は借入日の翌日より開始するためムダがない

| 公式サイト | 詳しくはこちら |

| 年金利 | 4.5~17.8% |

| 最短審査時間 | 最短3分※ |

| 最短融資時間 | 最短3分※ |

| 無利息期間 | 最大30日間※ |

| 審査通過率 | 43.9%(2023年2月) |

データ参照:SMBCコンシューマーファイナンス月次営業指標

プロミスの上限金利は年17.8%で、大手消費者金融の中で一番低い利率です。

また借入日の翌日から30日間の無利息期間やWeb完結に対応、電話による在籍確認は原則なしなどのサービスがあります。

契約日の翌日から無利息期間がスタートする消費者金融が多いですが、プロミスの適用開始日は借入日の翌日からです。

契約実際にお金を借りるまでは無利息期間が消費されないため、最大限に無利息期間を活用することができます。

プロミスならアプリへのログインや返済する利息分のVポイントを貯められます。

例えばプロミスアプリの会員サービスにログインすると月に一度10ポイント、利息を200円支払うたびに1ポイントが付与されます。

貯まったVポイントは買い物やプロミスの返済に使えるので、日々の節約にもつながります。

プロミスには無利息期間がありますが、無利息期間が終了した後も利息を有効活用できるのがポイント。

どうせ利息を支払うなら、返済に回せるポイントとして活用できた方がお得です。

三井住友銀行や三井住友カードの利用で貯まったポイントも合算できるので、普段利用している人なら返済額を抑えられる可能性もあります。

プロミスはポイントを利用して賢く借りたい人におすすめの借入先です。

アコムは契約が完了すれば最短10秒で口座に送金される

| 公式サイト | 詳しくはこちら |

| 年金利 | 3.0~18.0% |

| 最短審査時間 | 最短20分※ |

| 最短融資時間 | 最短20分※ |

| 無利息期間 | 最大30日間※ |

| 審査通過率 | 42.0%(2024年3月) |

データ参照:マンスリーレポート|アコム

「はじめてのアコム」で有名なアコムは初めてお金を借りる人にもやさしい消費者金融です。

申し込みフォームはシンプルでわかりやすく、最短5分程度で入力が可能。

フォーム送信後に届く審査結果の内容に同意をすれば、最短10秒で口座にお金が送金されます。

申し込みからお金を手に入れるまでの流れを最短で済ませて即日融資を受けたい人は、「振込で借りる」方法を選びましょう。

アコムの借入方法には振り込みの他にATMで借りる方法がありますが、振り込みで借りる方がメリットは多いです。

-

- 手数料が無料

- 24時間365日借入可能※

- 契約後はいつでも最短10秒で振込される※

振込指定はスマホアプリからもできるので、いつでもどこでもお金を借りたいときにすぐに口座に送金できます。

また申込前にアコムには事前に借入可能かどうかが分かる診断ツールもあります。

年収や他社借入金額に不安のある人は、まず3秒スピード診断を受けてみましょう。

アコムの返済日には「35日ごと」と「毎月指定日」の2通りがあります。

無理のない返済を続けたい人は、次の返済日までにゆとりのある「35日ごと」の返済方法が最適です。

次の返済日まで日数が空く分借入期間も長くなるため、利息の総額が高くなる可能性もあります。

早めに完済したい人や利息をなるべく抑えたいなら「毎月指定日」での返済が向いています。

レイクは契約額に合わせて無利息期間が決まる

| 公式サイト | 詳しくはこちら |

| 年金利 | 4.5%~18.0% |

| 最短審査時間 | 申込後最短15秒※ |

| 最短融資時間 | Web申込で最短25分※ |

| 無利息期間 | 最大365日間※ |

レイクでは契約額に応じて無利息期間の長さが決定します。

- 60日間※

- 365日間※

365日間※も利息0円でお金を借りられる消費者金融は他にないので、レイクの最大の特徴と言えます。

できることなら全額365日間無利息※で借りたいところですが、適用にはそれぞれ条件があり、契約額によって適用される無利息期間が異なります。

| 無利息期間 の長さ |

適用条件 |

|---|---|

| 60日間※ | ・Webからの申込限定 ・ご契約額が50万円未満の人が対象 |

| 365日間※ | ・Webからの申込限定 ・ご契約額が50万円以上が対象 ・ご契約後59日以内に収入証明書類の提出とレイクでの登録が済んでいる |

最大365日間の無利息期間※を使えるのはご契約額が50万円以上の人です。

希望額が大きい人は365日間無利息※がお得に利用できるでしょう。

無利息期間は選べるわけでなく、条件を満たしているかで決定するので、気になる人はぜひ自分が申し込む際に条件に当てはまるかチェックしてみましょう。

契約額以外にも、指定期間内の必要書類の提出や登録の完了なども条件に含まれているため確認が必要です。

大手消費者金融の中でも無利息期間が長いため、初めてレイクで申し込む人は積極的に無利息期間を活用しましょう。

さらにレイクは大手消費者金融の中でもチャットサービスの対応が丁寧です。

オペレーターとの直接のやり取りが可能なため、公式サイトだけでは解決しない不安を相談できます。

チャットオペレーターに相談可能な時間は平日の9時30分~18時までです。

無利息期間についてや返済に対して不安なことがある場合やサービスについてさらに詳しく知りたい人は、オペレーターに聞いてみるのもアリです。

できるだけ長く利息0円でお金を借りたい人はレイクを選びましょう。

>>レイクの貸付条件はこちら

SMBCモビットは通帳を見られても怪しまれにくく柔軟に借入方法が選べる

| 公式サイト | 詳しくはこちら |

| 最短審査時間 | 最短15分※ |

| 最短融資時間 | 最短15分※ |

| 無利息期間 | なし |

| 審査通過率 | 非公開 |

SMBCモビットはカードレスの借り入れに対応しているので、借り入れが周囲に気づかれにくいです。

通帳には「SMBCM」と記帳されるため、万一家族に通帳を見られたとしてもSMBCモビットから借り入れがあることはバレにくいでしょう。

「SMBC」は三井住友フィナンシャルグループを表す名前でもあるので、怪しいやりとりがあると疑われる心配も少ないです。

またSMBCモビットは原則在籍確認の電話は実施されず、条件を満たせば郵送物も届きません。

もしもの時に怪しまれにくいだけでなく、そもそも消費者金融に申し込んがこと自体がバレにくいのがSMBCモビットです。

郵送物なしでSMBCモビットを契約したい人は、オンラインで本人確認を実施するか、返済方法を口座振り込みに設定するなどしましょう。

都合に合わせて4通りの方法から借り方を選べる

SMBCモビットでお金を借りるには以下の4通りの方法があるので、都合に合わせてピッタリな借り方を選べます。

- 振込キャッング

- 提携ATM

- スマホATM取引

- PayPayマネーチャージ

※LINE Pay送金(チャージ)は2024年12月22日に終了しました

「振込キャッシング」はMyモビやスマホアプリから指定した口座へ振り込みできるため、口座に現金を入れておきたい時に向いています。

「提携ATM」は利用明細や領収書を発行したい人向けの借入方法です。

全国のコンビニや大手銀行、地方銀行にも設置されていますが、利用時間は設置されている店舗と同じになるので夜間は利用できない可能性があります。

土日や夜間にコンビニで取引したい人は「スマホATM取引」を選びましょう。

スマホATM取引は全国のセブン銀行とローソン銀行で24時間取引が可能です。

平日の昼間は都合がつかず、営業時間内に銀行や郵便局へ行けない人から支持されています。

借りたお金をキャッシュレスで使いたい人は、「PayPayマネーチャージ」が最適。

SMBCモビットから直接PayPayに送金できるので、公共料金をPayPayで支払う時や、買い物での支払直前にお金を調達したい時などに便利です。

借入時や返済時の手数料ほど無駄に感じる支払いはありません。

SMBCモビットと提携中のATMは、2022年4月時点で銀行やコンビニなどに12万台以上ありますが、その中でも三井住友銀行のATMを使えば手数料は無料です。

少しでも無駄な支払いを減らしたいなら三井住友銀行のATMを利用しましょう。

ただしすべてのATMが24時間・土日の営業に対応しているわけではありません。

三井住友銀行公式サイトの店舗・ATM検索ページから利用予定のATMの営業時間を事前に調べておくと時間の無駄も省けます。

| ATMの件数 | 24時間対応 | 土日祝日営業 | 24時間・土日祝日営業 | |

|---|---|---|---|---|

| 東京都 | 467件 | 49件 | 332件 | 48件 |

| 大阪府 | 246件 | 8件 | 156件 | 8件 |

| 愛知県 | 76件 | 2件 | 32件 | 1件 |

| 福岡県 | 44件 | 0件 | 7件 | 0件 |

※2023年10月時点

24時間利用可能なATMは限られるので、時間に縛られずに借り入れや返済をしたい人は、SMBCモビットのスマホATM取引を利用しましょう。

あなたにピッタリの消費者金融は?

消費者金融を選ぶときの重視ポイントを優先順にタップ!

- 1

- 2

- 3

ファミペイローンは支払った分の利息がポイントで還元される

| 年金利 | 0.8%~18.0% |

| 最短審査時間 | 最短即日 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | 最大60日間 ※ 契約日から60日以内に返済した利息分は期間限定ファミペイボーナスで還元されます |

| 審査通過率 | 非公開 |

ファミペイローンは大手コンビニのファミリーマートが展開するアプリ完結のローンサービス。

消費者金融に劣らないスピード融資と、最大60日間の無利息期間を利用できる点が特徴です。

17時までの申し込みで審査結果が最短当日に届き、すぐに銀行口座かファミペイ残高に送金できます。

ファミペイ残高へ送金する方法なら、借りたお金をファミペイの支払いとして使うために銀行口座からアプリにチャージする手間を省けて便利です。

ファミペイローンの借入方法

・銀行口座に入金

・ファミペイ残高にチャージ

また最大60日間分の利息がファミマポイントで還元されるため、ファミペイのヘビーユーザーにとっては借りやすくお得感のあるローンです。

ファミマポイントは旧ファミペイボーナスのことで、ファミペイ残高と同じように支払いに使えます。

還元されたファミマポイントには有効期限があるので、付与日を確認して無駄にしないようにしましょう。

ファミペイローンの申込条件は20歳から70歳までであることと、安定した収入があることです。

アルバイトや年金の収入があれば、学生や無職の高齢者の人でも申し込みできます。

大手消費者金融のプロミスやアイフルでは、年金収入だけの人は申し込みができません。

年金収入だけの高齢者の人はファミペイローンの申し込みを検討してみましょう。

ファミマアプリにはファミリーマートで利用できるクーポンやキャンペーンが盛りだくさんなので、ぜひこの機会にアプリをインストールして活用してみてください。

わざわざ新たなサービスやアプリを利用し始めることが面倒に感じる人にも、ファミペイローンの申し込みが向いています。

ORIX MONEY(オリックスマネー)はアプリ型とカード発行型の2タイプから選べる

| 年金利 | 1.5~17.8% |

| 最短審査時間 | 最短60分 |

| 最短融資時間 | 最短60分 |

| 無利息期間 | なし |

| 審査通過率 | 非公開 |

オリックスマネーには2つの契約タイプがあり、アプリならスマホアプリだけで借り入れできます。

ローンカードの発行ができるカード発行型のタイプもあるので、管理しやすい方を自由に選べるもの魅力です。

自宅に郵送物を届けてほしくない人はアプリ型を選びましょう。

カード発行型もアプリでの借り入れや返済に対応しているので、スマホの紛失や故障に備えておきたい人にはカード発行型が向いています。

カード発行型はアプリ型と比べて借入・返済方法やアプリの利用制限などもありません。

| アプリ型 | カード発行型 | |

|---|---|---|

| 借入方法 | ・インターネット振込 ・スマホATM |

・インターネット振込 ・スマホATM ・カード出金 |

| 返済方法 | ・インターネット返済 ・スマホATM ・口座振替 ・銀行振込 |

・インターネット返済 ・スマホATM ・口座振替 ・銀行振込 ・カード入金 |

| アプリの利用 | 〇 | 〇 |

むしろカード発行型の方が借入・返済の手段が増えるため、万が一に備えておきたい人はカード発行型を選びましょう。

オリックスマネーは最短60分で審査が完了し、契約までスムーズに進めば当日の融資も可能です。

審査時間は土日・祝日も含めて9:00~17:00なので、当日融資を希望するなら遅くとも16時前には申し込みを完了させましょう。

土日に契約が完了した場合は、オリックスマネーのアプリからセブン銀行ATMでの借り入れを選択すると当日中に借りられます。

au PAY スマートローンはauユーザーがお得に借りられるローンサービス

| 年金利 | 2.9~18.0%※1 |

| 最短審査時間 | 最短30分※2 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | なし |

| 審査通過率 | 非公開 |

注釈を見る

※1 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)、その他は審査に応じて適用金利を決定

※2 お申し込みの内容によってはお手続きにお時間がかかる場合やご希望に沿えない場合もございます。

au PAY スマートローンは携帯電話の3大キャリアのひとつ、auが提供するローンサービスです。

au PAY スマートローンの最大の特徴は借りたお金を直接au PAY 残高にチャージできること。

口座からau PAY 残高にチャージする手間を省けるので、普段au PAYで支払いをしている人はスマートに利用できます。

さらにチャージした残高をau PAY プリペイドカードやau PAYで使えば、Pontaポイントも貯められます。

申し込みフォームではau IDの登録情報が反映されるため、au IDを持っている人なら入力する手間の短縮が可能です。

スマホキャリアがauでない人でも申し込みができますが、au PAY スマートローンのメリットを最大限に活用するなら、普段auのサービスを利用している人の方が向いています。

またau PAY スマートローンにはau PAY 残高へのチャージの他にも以下の2つの借入方法があります。

- 登録口座に振り込み

- セブン銀行スマホATMからの引き出し

口座の引き落とし残高が足りない時や現金が必要な時など、状況に応じて借入方法を選択しましょう。

LINEポケットマネーは借り入れに抵抗を感じる人でもスマホ完結でハードルが低い

| 年金利 | 3.0~18.0% |

| 最短審査時間 | 最短10分 |

| 最短融資時間 | 最短10分 |

| 無利息期間 | なし |

| 審査通過率 | 非公開 |

チャットや通話ツールとして多くの方が利用しているLINEでもお金が借りられます。

消費者金融の利用には抵抗を感じる人でも、日常的に利用しているLINEのローンサービスであればハードルが低いと感じやすいでしょう。

LINEポケットマネーも他社のカードローンと同様、スマホ1つで借り入れを完結できます。

LINE Payにチャージする方法か、現金を引き出す方法のどちらでも借りられるため使途に合わせて自由に選びましょう。

返済時はLINEで通知が来るので返済忘れを防止できます。

LINEポケットマネーは2つのプランから選択できるため、自分に合った借り方や返し方を選べます。

スタンダードプランとマイペースプランの相違点を下記の表にまとめてみました。

| スタンダードプラン | マイペースプラン | |

|---|---|---|

| 利息のキャッシュバック | あり | なし |

| 初回返済日 | 借り入れの日から最短翌月 | 借り入れの日から最短6ヶ月後 |

| 借入限度額 | 50万円 | 3万円 |

| 金利 | 3.0%~18.0% | 18.0% |

| 入金先 | LINE Pay 銀行口座 |

LINE Pay |

| 増枠申請 | 300万円までOK | 不可 |

スタンダードプランを選択して55万円以上へ増枠をすると、LINE Payへの入金回数が無制限になるプレミアムプランへアップグレードできます。

2つのプランで大きく異なるのは利息のキャッシュバック、初回返済日、借入限度額の3点なので、どちらが利用しやすいのか検討して申し込みましょう。

dスマホローンはd払いと連携すると使いやすさがアップ

| 年金利 | 3.9%~17.9% |

| 最短審査時間 | 最短即日 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | なし |

| 審査通過率 | 非公開 |

dスマホローンはドコモのローンサービスで、利用に応じてdポイントを貯めて利用できます。

dスマホローンとd払いを連携して借りたお金をd払い残高にチャージすると、そのままd払いとして使えてポイントも貯められます。

チャージしたお金はスマホで引き出せるため、現金が必要なときでも臨機応変に対応可能です。

ドコモの回線を契約していない人やd払いを利用していない人でも申し込みできますが、金利の引き下げやポイントの対象にはなりません。

ドコモ回線やdカードを契約している場合は、審査内容に基づいて最大3.0%の金利引き下げが適用されます。

d払いアプリからも申し込みができるため、ポイントを貯めつつお金を借りたい人は契約後に連携しておきましょう。

メルペイスマートマネーではメルカリの利用実績に応じて金利が優遇される

| 年金利 | 3.0%~15.0% |

| 最短審査時間 | 最短1~2日 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | なし |

| 審査通過率 | 非公開 |

メルペイスマートマネーはフリマアプリで有名なメルカリが提供するローンサービスです。

普段のメルカリの販売実績をもとにして、低い金利でお金を借りられる仕組みになっています。

メルカリの売上金やポイントを返済に充てられるので、メルカリの利用頻度が高い人ほどお得に借り入れできます。

メルカリ内のみだけでなくメルペイ決済での支払いや、銀行の口座からの出金も可能。

メルカリでどうしても手に入れたいレア商品を発見したときに、足りない分をメルペイスマートマネーで補填する使い方もできます。

独自基準で審査を通過しやすい中小消費者金融のおすすめランキングTOP12社

ここから紹介する中小消費者金融はすべて財務局あるいは各都道府県に貸金業者として登録済みの会社です。

大手で主流のスコアリングシステムだけでなく、個々人の事情を考慮した審査が行われるので大手よりも審査に通りやすい傾向があります。

おすすめの中小消費者金融の12社をピックアップして以下の一覧表にまとめました。

| 消費者金融名 | 審査時間 | 金利 | 限度額 | 無利息期間 | 在籍確認 |

|---|---|---|---|---|---|

| アロー | 最短45分 | 15.00~19.94% | 200万円 | なし | あり |

| フタバ | 最短30分 | 14.959~17.950% | 50万円 | 最大30日間 | あり |

| ベルーナノーティス | 最短30分 | 4.5~18.0% | 300万円 | 最大14日間 | あり |

| ダイレクトワン | 最短30分※1 | 4.9~18.0%※2 | 300万円 | 最大55日間※3 | あり |

| いつも | 最短30分 | 4.8~18.0% | 500万円 | 最大60日間 | オペレーターに相談で対応可 |

| セントラル | 最短30分 | 4.8~18.0% | 300万円 | 最大30日間 | あり |

| フクホー | 最短30分 | 7.3~20.0% | 200万円 | なし | あり |

| キャッシングMOFF | 最短30分 | 5.0%~20.0% | 100万円 | なし | あり |

| エイワ | 最短即日 | 5.0%~20.0% | 50万円 | なし | あり |

| ライフティ | 最短即日 | 8.0%~20.0% | 500万円 | 最大35日間 | あり |

| アルコシステム | 最短即日 | 3.00%~20.00%※4 | 50万円 | なし | あり |

| AZ株式会社 | 最短30分 | 7.0%~18.0% | 200万円 | なし | あり |

※1 店頭窓口での契約の場合

※2 利用限度額によって異なります

※3 新規契約者かつWEB契約限定

※4 新規契約者が対象

上記の12社すべて即日融資に対応していますが、AIではなく人の手で審査を行っているので長引く可能性もあります。

アローはスマホアプリで申し込みと設定をすれば自宅に郵送物が届かない

| 年金利 | 15.00%~19.94% |

| 最短審査時間 | 最短45分 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | なし |

| 審査通過率 | 非公開 |

アローは専用のスマホアプリから申し込みをすれば、郵送物が自宅に届かないように設定できます。

必要書類もアプリを通じて提出できるので、申し込みから融資までの一通りの流れがWebで完結。

原則として勤務先への在籍確認も行われないため、会社の人や家族に内緒でお金を借りられます。

通常の申し込み方法では自宅に契約書類が届きますが、一見アローからの郵送物だとは分からないようになっています。

アプリを提供している中小消費者金融は珍しいので、利便性を重視してお金を借りたい人に最適です。

アローの申し込み対象年齢は25歳以上66歳未満と少し幅が狭いため、20代前半や高齢者の人は他を検討しましょう。

また勤続年数が1年未満の方もアローで契約ができません。

フタバは中小消費者金融の中で上限金利が低めで無利息期間もある

| 年金利 | 14.959~17.950% |

| 最短審査時間 | 最短30分 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | 最大30日間※ |

| 審査通過率 | 非公開 |

※ 初めてフタバを利用する場合に限ります

フタバは借入金額が10万円を超えると上限金利は17.95%と低めなため、少しでも利息を抑えてローンを利用したい人向きです。

しかし借入金額が10万円未満の場合は上限金利は19.945%とやや高め。

少額融資を希望している場合は注意が必要です。

またフタバを初めて利用する人は契約日の当日から30日間の無利息期間が使えます。

フタバを利用するのが初めてで借入希望額が10万円以上の人は利息を抑えて借りられるでしょう。

フタバで借りられる最大金額は50万円で、それよりも大きな金額を借りたい場合は別の消費者金融を検討してみてください。

フタバは平日16時までに審査が完了すると即日融資も可能です。

16時までに審査を完了できるように、遅くとも15時ごろまでには申し込みをするとよいでしょう。

ベルーナノーティスは女性や高齢者にやさしくて無利息期間を何度も使える

電話では平日10時~13時までの受付で当日中

| 年金利 | 4.5~18.0% |

| 最短審査時間 | 最短30分 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | 最大14日間 |

| 審査通過率 | 非公開 |

ベルーナノーティスは大手通販事業のベルーナグループが提供する、利用者の約72%が女性※と女性人気の高いローンです。

女性オペレーター専用のダイヤルがあったり、専業主婦への貸付にも対応していたりするなど女性へのサポートが充実しています。

通常の審査だと一定の収入が申し込みの条件になるため、働いておらず収入がない専業主婦はお金を借りられません。

しかし配偶者に収入がある場合は、ベルーナノーティスの配偶者貸付を利用して借り入れができます。

配偶者貸付の利用には配偶者の同意が必要なため、家族に黙って申し込みをするのは不可能です。

またベルーナノーティスなら完済後に借り入れすると何度でも無利息期間を利用できます。

1回あたりの無利息期間は14日間とやや短めですが、条件を満たせば何度でも利用できるのが他の消費者金融と異なるポイントです。

※ 2022年4月末時点

ダイレクトワンは長期の無利息期間や多様な申込・借入方法が魅力

ダイレクトワンは、静岡県に本店を置くスルガ銀行グループの消費者金融。

ダイレクトワンの魅力は最大55日間の長期無利息期間が設けられていることと、申し込みから借入・返済まで多様な選択が可能なことです。※1

申し込みの手段は以下の3つの方法から選べます。

- インターネット

24時間360日申し込み可能 - 電話

- 店頭窓口※2

インターネットからの申し込みなら書類の記入が不要なのでWEB上で申し込みが完結します。

電話や店頭窓口での申し込みならマネープランの相談をしながら借りることも可能です。

サクッと申し込みをしたい人はインターネット、じっくり考えながら申し込みたい人は電話や店頭窓口を選びましょう。

店頭窓口での契約なら最短30分で完了するうえに、契約に関する郵送物が自宅に送られてこないという利点もあります。

借入額は1万円~300万円と幅広い金額の融資に対応しているので、まとまったお金が必要になったときも安心です。

借入・返済方法も多様で、電話、店頭窓口、ATMから選べます。

電話では平日10時~13時までの受付で当日中に振り込まれるため、急にお金を用意しなければいけないときに最適です。

インターネット会員に登録すると、スルガ銀行、ゆうちょ銀行、セブン銀行、イーネット、イオン銀行、プロミスのATMで借りられます。

参考:店舗・ATMのご案内│スルガ銀行グループのダイレクトワン

さらにスルガ銀行の口座やスルガ銀行のインターネットバンキングを利用すれば、振込金額にかかわらず返済手数料が常に無料になります。

状況に合わせて申し込みや借入方法を自由に選択したい人や、手数料を無料にしたい人はダイレクトワンを選びましょう。

※1 新規契約者かつWEB契約限定

※2 東京都、神奈川県、静岡県、山梨県、愛知県に合計7店舗。

「いつも」は最大60日の無利息期間があるので少ない負担で借りやすい

| 年金利 | 4.8~18.0% |

| 最短審査時間 | 最短30分 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | 最大60日 |

| 審査通過率 | 非公開 |

※ 審査内容によっては無利息期間が適用されない場合もございます

「いつも」の上限金利は大手消費者金融とほとんど変わらない18.0%で、最大60日間の無利息期間が設けられているのが特徴。

無利息期間を最大30日間に設定している消費者金融が多く、利息0円で借りられる期間が2倍の「いつも」は他と比べて負担を抑えて借りやすいでしょう。

申し込みはWEB申込の方法のみで24時間365日対応しています。

最短30分融資を実現するには、審査に必要な提出書類を事前準備しておきましょう。

提出書類には以下の顔つき身分証と健康保険証の2点が必須です。

- 運転免許証

- 各種保険証

- パスポート

- マイナンバーカード

- 外国人登録証

審査通過後に提出が求められる契約書は、セブン-イレブン店内に設置されているマルチプリンタを利用する必要があります。

審査通過後の契約に進む前にセブン-イレブンへ行けるかどうかもチェックしておきましょう。

在籍確認の対応には柔軟で、電話対応が難しい場合はオペレーターに相談すれば社員証や名刺などで確認を行うことも可能です。

セントラルは平日14時までにWeb完結で契約すると即日借りられる

| 年金利 | 4.8~18.0% |

| 最短審査時間 | 最短30分 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | 最大30日 |

| 審査通過率 | 非公開 |

セントラルは完全Web完結できる中小消費者金融で、Yahoo!IDを持っていれば登録情報が自動入力されるため申し込みの手間を一気に省けます。

平日14時までに申し込みをすると即日の振り込みが可能。

当日の夜や翌日など急にお金が必要なときは、14時までに急いでセントラルに申し込みましょう。

Webの申し込みは24時間365日受付しているので、思い立ったときにすぐ申し込みができます。

セントラルの借入方法は以下の3通りです。

- セントラルATM※手数料無料

- 振り込み

- セブン銀行ATM

手数料無料で利用可能なセントラルATMは、関東および中四国の一部の都県で利用可能。

ただしセントラルATMの利用時間は7:00~24:00なので、それ以外の時間帯を希望する場合はセブン銀行ATMで融資を受けましょう。

フクホーは郵送物なしで借りられるから周囲の人にバレにくい

| 年金利 | 7.3~20.0% |

| 最短審査時間 | 最短30分 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | 最大30日間 |

| 審査通過率 | 非公開 |

フクホーは大阪府に店舗があり50年以上の実績がある消費者金融です。

セブン-イレブンのマルチコピー機で契約書の印刷ができるため、自宅に郵送物を届けないようにもできます。

フクホーでお金を借りることを検討している人は、年齢・雇用形態・年収・他社借入の情報で借入可能かどうかを判定できるお借入れ診断を受けてみましょう。

フクホーの審査基準を満たしているなら、「ご融資可能と思われます。」の画面が表示されます。

本審査は最短30分で完了するので最短即日の融資も可能。

ただし繁忙期には融資が翌日以降になることもあるので、時間に余裕がない方はなるべく早めの申し込みをしましょう。

キャッシングMOFFは銀行振込で融資がスタート

| 年金利 | 5.0%~20.0% |

| 最短審査時間 | 最短30分 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | なし |

| 審査通過率 | 非公開 |

リニューアルして「キャッシングエニー」から社名変更したキャッシングMOFF(モフ)は、銀行振り込みによる融資がスタートするなど今もサービスが向上し続けています。

キャッシングMOFFはWEBからの申し込みが可能なだけでなく、おまとめローンや事業者ローンの他に不動産担保ローンなども展開しています。

他社からの借り入れがまとめられる「おまとめローン」では年5.0%~15.0%で借り入れが可能。

土日祝日に申し込むと審査が始まるのは翌営業日以降になるので、申し込み予定日が土日や祝日なら、他の消費者金融に申し込むか翌営業日まで待ちましょう。

エイワの審査は対面実施だから話や事情を直接聞いてもらえる

| 年金利 | 17.9507%~19.9436% |

| 最短審査時間 | 最短即日 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | なし |

| 審査通過率 | 非公開 |

消費者金融のエイワは創業時から変わらず対面での審査を実施。

審査担当者と直接話ができるので、借り入れの理由や家庭の事情などを考慮してもらえることに加え、家族に内緒にしてほしいといった希望にも応じてくれます。

エイワのローンは主婦や学生、パートとして働いている人でも申し込みができます。

エイワへはインターネットの申込フォームまたは電話から申し込みを行いましょう。

申し込み内容に基づいて仮審査が行われた後、指定した時間に最寄りのエイワの担当者から電話がかかってきます。

その後の審査の流れについて教えてもらえるため、なるべく確実に電話に出られる時間を指定しましょう。

エイワの審査は来店が必要なため、次の地域に住んでいる人は申し込みができません。

- 福井県

- 鳥取県

- 島根県

- 高知県

- 沖縄県

返済方法は毎月同じ金額を返済する元利均等返済を採用しており、無理なく毎月の返済スケジュールを組めます。

もし急な出費やアクシデントで返済が遅れそうになった場合も、担当者に相談すれば柔軟に対応してくれる可能性があります。

ライフティは来店不要で1,000円から借り入れOK

| 年金利 | 8.0〜20.0% |

| 最短審査時間 | 最短即日 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | 最大35日間 |

| 審査通過率 | 非公開 |

ライフティはスマホから申し込みできるため来店不要で、1,000円から借りられる消費者金融です。

借りられる上限金額は500万円までで、少額から高額融資にまで幅広く対応しています。

ライフティを初めて利用する場合、借入日の翌日から35日間の無利息期間を利用できます。

例えば18.0%の金利で10万円を借りたと想定すると、10日間で発生する利息は約492円。

500円よりも少ない金額ではありますが、無利息期間を利用すれば少しでも利息を抑えられます。

また借り入れと返済は全国のセブン銀行ATMでできるので、いつでもどこでも気軽に利用できます。

ただし23:40~翌0:20の時間は取引対象外のため注意しましょう。

アルコシステムはWEB申込が24時間受付中の老舗キャッシング

| 年金利 | 3.00%~20.00% ※新規契約者が対象 |

| 最短審査時間 | 最短即日 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | - |

| 審査通過率 | - |

アルコシステムは兵庫県にある創業1983年の老舗消費者金融で、申し込みはWEBから24時間いつでも可能です。

申込後は最短で即日中に審査が完了し、指定の口座に送金されます。

一次審査を通過すると30分~2時間以内に電話またはメールで連絡が届くので、申込後はこまめにスマホをチェックしておきましょう。

融資限度額は50万円なので、比較的少額の借り入れを希望している人向けの消費者金融です。

返済金額が気になる人はアルコシステムの公式ホームページで細かい利息や支払回数を確認できます。

借入金額に応じて返済の最大回数も変わるので、借りる前にチェックして無理のない返済計画を立てておきましょう。

また、アルコシステムは現在お友達紹介キャンペーンを実施しています。

条件を満たすと最高1万円を受け取れるので要チェックです。

AZ株式会社は土曜日の申し込みでもその日中に借りられる

| 年金利 | 7.0〜18.0% |

| 最短審査時間 | 最短即日 |

| 最短融資時間 | 最短即日 |

| 無利息期間 | なし |

| 審査通過率 | 非公開 |

AZ株式会社は土曜日の即日融資が可能。

平日は18時、土曜日は16時までに契約が完了すると、当日お金を振り込んでもらえる可能性があります。

AZ株式会社の審査時間は最短30分なので、余裕を持って1時間前までには申し込みを完了させておくと良いでしょう。

申し込みから借り入れだけでなく、増額の審査などもネットで完結できます。

3つの項目で借入可能かどうかが判断できる3秒診断もあるので、申込前にAZ株式会社で借りられる可能性があるかがわかります。

返済方法はインターネットまたは銀行振り込み、店舗窓口で直接返済する方法の3通り。

店舗窓口ならAZ株式会社の担当者と相談しながら返済計画のアドバイスも受けられます。

京都市に店舗を構える消費者金融なので、近くに住んでいる人は来店での申し込みも可能です。

消費者金融の選び方のポイントは金利や審査通過率を比較して不安要素を無くすこと

消費者金融を選ぶときの決め手は、金利や審査通過率などお金を借りるときに最も不安に感じる点を解消できるかどうかです。

消費者金融を利用したいと思っている人が感じやすい不安要素3つと、不安点を解消できる消費者金融の特徴をまとめてみました。

| 不安要素 | 自分にピッタリの消費者金融を選ぶポイント |

|---|---|

| 直ちに借りられるか | 審査・融資時間が早い |

| 審査通過率を公表している | |

| 利息が高くならないか | 無利息期間のサービスがある |

| 金利が低め | |

| バレずに借りられるか | 郵送物が自宅に送られない |

| 在籍確認の電話がかかってこない |

最も不安に感じる点をクリアできたら、その他の希望や小さな不安も解決できるかどうかチェックして借入先を選びましょう。

大手消費者金融のプロミスやアイフルは、融資時間が早く無利息期間のサービスもあり、自宅への郵送物や在籍確認の電話が原則ありません。

「どこでもいいけどサービスが充実したところで借りたい!」と考えている人は、大手の消費者金融の中から検討してみてください。

審査にかかる最短時間や土日の融資が可能かどうか

なるべく早く借りたいときはローン審査にかかる時間は非常に重要なチェックポイントです。

即日融資にも対応してくれる消費者金融を選ぶと、最短で申し込んだ当日にお金を借りられます。

できるだけ早く借りたい人は審査時間と審査対応時間をまずチェックしましょう。

営業時間外や終了時間の間際に申し込むと審査が翌営業日に回されるので、時間にゆとりを持って申し込むことが大切です。

土日や祝日の審査に対応しているところでは、金曜日の夜や週末に申し込みをしても最短で土日のうちにお金を借りられます。

消費者金融それぞれの審査時間や土日の審査は下記の表のとおりです。

| 消費者金融名 | 審査時間 | 審査対応時間 | 問い合わせ対応時間 | 土日の審査 |

|---|---|---|---|---|

| プロミス | 最短3分※ | 9:00~20:00 | 平日9:00~18:00 ※カードの紛失や盗難の際は24時間受付 |

〇 |

| アイフル | 最短18分※ | 9:00~21:00 | LINE│平日9:00~21:00 チャット│平日9:00~21:00 電話│平日9:00~21:00 土日9:00~21:00 ※苦情などの連絡は平日のみ |

〇 |

| アコム | 最短20分 | 9:00~21:00 | 平日9:00~18:00 | 〇 |

| レイク | 最短15秒※ | 8:10~21:50 【毎月第3日曜日】 8:10~19:00 |

初めて利用する人│9:00~21:00 ※毎月第3日曜日に限り9:00~19:00 利用中の方│平日9:00~18:00 |

〇 |

| SMBCモビット | 最短15分※ | 9:00~21:00 | 契約前│9:00~21:00 契約後│9:00~18:00 |

〇 |

| au PAY スマートローン | 最短30分 | 9:00~18:00 | × | |

| LINEポケットマネー | 最短即日 | 11:00〜17:00 ※土、日、祝日、年末年始除く |

非公開 | |

| ファミペイローン | 最短即日 | 9:30~18:00 | × | |

| dスマホローン | 最短即日 | 最短即日審査の申込は 17時まで |

10:00~20:00 | × |

| メルペイスマートマネー | 最短即日 | フォームのみ | × |

即日融資の可能性を高くするには、プロミスやアイフルのような審査対応時間を公表しているところを選ぶとよいでしょう。

- プロミス

- アイフル

- SMBCモビット

- アコム

- レイク

- dスマホローン

この6社は土日の審査にも対応しているため、週末に急なお誘いや思わぬ出費にも対処できます。

多くの消費者金融は申し込みの方法がいくつかありますが、どんな方法で申し込むかによって融資までの時間が変わります。

例えばアイフルには以下の4通りの申込方法があります。

- WEB

- スマホアプリ

- 電話

- 無人店舗

WEBやスマホアプリから申し込むと最短18分で融資を受けられます。

電話からの申し込みだと仮審査の結果までしか教えてもらえないので、契約の手続きをするために無人店舗に行かなければなりません。

最初から無人店舗へ来店したとしても、先客がいると待たなければならず申し込み自体進まないため、どうしても審査に時間がかかることが多いです。

WEBまたはスマホアプリから申し込む方法が最短で融資できると、アイフルのオペレータから回答がありました。

アイフル以外の消費者金融であっても、審査時間が最も短くなる可能性が高い方法はWEBやスマホアプリからの申し込みです。

できるだけ早く審査を終わらせたい人はWEBもしくはスマホアプリから申し込みをしましょう。

とにかく急いで審査を進めたい人は急な融資に対応している消費者金融を選びましょう。

以下の3社は申込後に直接オペレーターへ連絡をすれば優先的に審査を進めてくれます。

| 審査時間の短縮方法 | |

|---|---|

| プロミス | 申込後にフリーコール(0120-38-0365)へ連絡 |

| SMBCモビット | 申込後にコールセンター(0120-03-5000)へ連絡 |

| レイク | 申込後にフリーダイヤル(0120-09-09-09)へ連絡 |

審査時間の短縮は確実ではありませんが、急いでいる事情を考慮して優先的に審査を進めてくれます。

急ぎで当日中に借りたいときは、上記の3社を利用してできる限りの最善の策を試みてみましょう。

大手には審査通過率を公表しているところが多い

大手消費者金融には審査通過率を公表しているところがあります。

初めて消費者金融でお金を借りるなら、審査通過率が高い消費者金融を選ぶのが最適です。

審査通過率を公表している消費者金融とそれぞれの審査通過率を以下の表にまとめました。

| 審査通過率 | |

|---|---|

| プロミス | 36.0% |

| アイフル | 36.7% |

| アコム | 42.0% |

※2024/5のデータ

SMBCコンシューマーファイナンス 月次データ

月次データ アイフル IR・企業情報サイト

アコム マンスリーレポート

上記のデータによると2024年5月頃の審査通過率が最も高いのはアコムです。

アコムは新規申込者への貸付を積極的に行っていて、審査通過率が40.0%を安定して超えていることから、初めての借り入れで審査を通過できるかが不安な人に最適です。

一度審査に落ちたら再審査まで時間を空けた方がいいとされています。

急いで借りたい人も審査通過率が安定して高いところを選べばタイムロスのリスクを防げます。

アコムは安定して審査通過率が高いですが、2018年5月のアイフルの新規契約率が48.2%だったことを鑑みると、どこの消費者金融も大きな差は無いと予測されます。

金利をチェックすれば返済金額が膨らむことを防止できる

返済総額を抑えてお金を借りたい人は金利を最重視して消費者金融を選びましょう。

大手と中小消費者金融の金利を以下の表にまとめて比較しました。

| 年金利 | |

|---|---|

| プロミス | 4.5~17.8% |

| アイフル | 3.0~18.0% |

| アコム | 3.0~18.0% |

| レイク | 4.5~18.0% |

| SMBCモビット | 3.0~18.0% |

| au Payスマートローン | 2.9~18.0% |

| LINEポケットマネー | 3.0~18.0% |

| ベルーナノーティス | 4.5~18.0% |

| いつも | 4.8~18.0% |

| セントラル | 4.8~18.0% |

| フクホー | 7.3~20.0% |

| フタバ | 14.959~17.950% |

| アロー | 15.00%~19.94% |

上記の中ではプロミスが他社と比べて上限金利が低く、中小消費者金融は大手と同じかやや高めに設定されています。

借りるお金の金額により異なりますが、初めての借り入れの場合は上限金利が適用されることが多いため、比較検討する際には上限金利を確認しましょう。

返済の合計金額を少しでも抑えたいのであれば返済期間にも注目しましょう。

利息は次の計算方法で算出されており、返済期間が長くなるほど利息の金額は高くなります。

利息=借入金額×金利(年)÷365日×借入日数

※うるう年は366日

以下の表では例としてプロミスで10万円を借りた際に、11回と24回それぞれで返済する場合にかかる利息の金額をシミュレーションしています。

| 返済回数 | 11回 | 24回 |

|---|---|---|

| 借入金額 | 10万円 | 10万円 |

| 1回あたりの返済金額 | 10,000円 | 5,000円 |

| 総利息 | 7,327円 | 17,413円 |

| 返済合計 | 10万7,327円 | 11万7,413円 |

※30日間無利息サービスを利用

上の表から、同じ金額を借りていても返済回数が違えば返済金額の合計に差が出ることが分かります。

返済期間を長くすれば毎月の返済の負担は軽くなりますが、合計の返済金額は1万円以上もの差が出ます。

消費者金融を利用するなら事前に返済回数や1回の支払金額も確認しておきましょう。

無利息期間のサービスがあれば支払う利息を少なくできる

消費者金融は金利が高いというイメージを持っている人も多いので、低金利で借りるには向いていないと感じる人もいるでしょう。

実際に銀行や信販系のカードローンと比較してみると、消費者金融の上限金利は高めです。

しかし消費者金融のカードローンは無利息期間を活用すれば、利息として無駄なお金を払わないで借りることもできます。

利息をなるべく抑えて借りるには、無利息期間の長さといつから適用が開始されるかという2点に注目して借入先を選びましょう。

適用開始が「契約日の翌日」となっている場合、契約日から借り入れまで日にちが空くとその分無利息期間が短くなるため注意してください。

| 無利息期間 | 適用開始日 | |

|---|---|---|

| プロミス | 最大30日間 | 初回借入日の翌日 |

| アイフル | 初めての契約なら最大30日間 | 初回借入日の翌日 |

| アコム | 最大30日間 | 初回借入日の翌日 |

| レイク | 初めての契約なら最大365日間※ | 初回契約日の翌日 |

| SMBCモビット | なし | – |

| au Payスマートローン | なし | – |

| LINEポケットマネー | 最大30日間 | 契約日 |

| ファミペイローン | 最大60日間※1 | 契約日 |

| オリックスマネー | なし | – |

| dスマホローン | なし | – |

| メルペイスマートマネー | なし | – |

| ベルーナノーティス | 最大14日間 | 借入日の翌日 前回の借入日から3ヶ月が経過したら※ |

| ダイレクトワン | 最大55日間※2 | 初回借入日の翌日 |

| いつも | 最大60日間 | 初回契約日の翌日 |

| セントラル | 最大30日間 | 初回契約日の翌日 |

| フクホー | なし | – |

| フタバ | 最大30日間 | 初回契約日の翌日 |

| アロー | なし | – |

| キャッシングMOFF | なし | – |

| エイワ | なし | – |

| ライフティ | 最大35日間 | 初回借入日の翌日 |

| アルコシステム | なし | – |

| AZ株式会社 | なし | – |

※1 契約日から60日以内に返済した利息分を期間限定のファミペイボーナスで還元する実質の無利息期間

※2 新規契約者かつWEB契約限定

無利息期間が最も長いのはレイクで、5万円分を365日間利息0円※で借りられます。

5万円以内の少額であれば約半年間は元金のみの返済で借入可能です。

契約日の翌日から無利息期間が開始するので、レイクで借りるなら契約後すぐに借りることで無利息期間を最大限活用できます。

借り入れまでにあらかじめ契約を済ませておきたい人には、借入日の翌日から無利息期間が適用されるプロミスやベルーナノーティスを選ぶのがおすすめです。

ベルーナノーティスの無利息期間は短めに設定されいますが何度でも利用できるため、短期間の借り入れを繰り返す人はお得に借り入れ可能です。

郵送物なしやカードレスには対応しているか

家族や一緒に住んでいるパートナーに借り入れがバレたくない人は、カードレスや郵送物なしで利用できる消費者金融を選びましょう。

カードレスに対応している消費者金融では利用明細をWebやアプリで確認できるので、財布に明細が溜まらないメリットもあります。

大手消費者金融のカードレスの対応状況と郵送物の有無を下記の表にまとめました。

| 郵送物なし | カードレス | |

|---|---|---|

| プロミス | 〇 | 〇 |

| アイフル | 〇 | 〇 |

| アコム | 〇 | 〇 |

| SMBCモビット | 〇 | 〇 |

| レイク | 〇 | 〇 |

今回の記事で紹介している大手消費者金融の5社はすべて、カードレスかつ郵送物なしの利用に対応しています。

プロミスは以下のケースに当てはまると書類が郵送される場合があります。

- インターネット振込あるいはインターネット返済を利用した場合

- 提携ATMで借り入れ・返済した場合

郵送物なしで利用したいなら書面の受取方法を「Web明細」で登録しましょう。

ただし返済が遅れた場合やプロミスからの連絡に応じないままでいた場合、書類が自宅や勤務先などに郵送されます。

どんな方法で在籍確認を行っているか

在籍確認は返済能力をチェックするための非常に重要な審査項目なので決して省略されません。

勤務先には電話をかけてきてほしくない人や、周囲にお金を借りていることがバレたくない人は電話連絡を避けられる消費者金融を選びましょう。

-

- プロミス※

- アイフル

- SMBCモビット

- アコム※

- レイク※

- メルペイスマートマネー

上記以外の消費者金融であっても、在籍確認の電話だと分からないように配慮をしてくれるところもあります。

例えば以下の消費者金融ではオペレーターの個人名で電話がかかってきます。

- オリックスマネー

- au PAY スマートローン

- LINEポケットマネー

- dスマホローン

消費者金融名や電話の用件を伏せてくれるので、他の人が電話に出たとしても消費者金融の在籍確認であるとはバレずらいです。

消費者金融とは個人を対象に融資サービスを提供する貸金業者

消費者金融とは個人を対象に融資を行う貸金業者のことを指し、カードローンを主な商品として取り扱っています。

消費者金融には融資までの早さや、借り入れしたお金の使い道の自由度の高さなどの特徴があります。

この他にもたくさんある消費者金融の特徴を以下にリストアップしてみました。

-

- 借り入れしたお金の使い道が制限なく自由に使える※

- 最短即日で融資を受けられる

- 連帯保証人や担保なしでもお金を借りられる

- 提出書類が少なく手続きが簡単で楽

- 周囲にバレにづらい

- Webのみで手続きを完了させられる

- カードローンの中で上限金利が高め

- 消費者金融から借り入れしていると周囲に言いづらい

※事業資金を除く

ここからは消費者金融とはどんな会社なのかについてさらに詳しく解説していきます。

消費者金融を営業するためには財務局や都道府県の許可が必要

消費者金融の業務内容は貸金業というジャンルに分類されます。

貸金業を営むためには財務局長もしくは都道府県知事の許可が必要です。

許可を得る先が財務省か都道府県の違いは、プロミスやアイフルのように全国展開している会社かどうか。

全国に展開している消費者金融は財務局に登録します。

本記事では大手から中消費者金融まで、貸金業者として登録されている会社を紹介しています。

画像参照元:SMBCモビット公式サイト

上記の画像はSMBCモビットの公式サイトの最下部に表示されている画面で、親会社である三井住友カード株式会社の貸金業登録番号が記載されています。

三井住友カード株式会社は登録番号のところに「近畿財務局長」とあるので、近畿財務局に登録されているとわかります。

このように登録済みの消費者金融であれば法律を遵守して営業しているので、過度な取り立てや法外な金利設定はされていません。

それに対して無許可で営業している消費者金融は「ヤミ金」とも呼ばれ、違法な取り立てや督促などを行っている可能性があります。

消費者金融とヤミ金の違いは財務局や都道府県から営業許可を得ているかどうかで判断できます。

ホームページに「財務局公認」「認可済み」などと書かれている場合でも貸金業登録番号がなければ違法に営業している消費者金融です。

登録の有無は登録貸金業者情報検索入力ページで簡単に探せるので、怪しい消費者金融を見つけたときは検索してみましょう。

この記事で紹介している大手消費者金融の登録番号と親会社を一覧にしてまとめてみました。

| 登録番号 | 親会社(貸金業者名) | |

|---|---|---|

| プロミス | 関東財務局長(14)第00615号 | SMBCコンシューマーファイナンス株式会社 |

| アイフル | 近畿財務局長(14)第00218号 | アイフル株式会社 |

| アコム | 関東財務局長(14)第00022号 | アコム株式会社 |

| レイク | 関東財務局長(11) 第01024号 | 新生フィナンシャル株式会社 |

| SMBCモビット | 近畿財務局長(14)第00209号 | 三井住友カード株式会社 |

全国展開している大手消費者金融は財務局にきちんと登録されています。

また今回紹介している消費者金融はすべてJICCに登録されているので、ヤミ金のようなやばい会社はありません。

怖い噂「一度借りたら終わり」の真実を検証

正規の消費者金融は法外な金利での貸付や過度な取り立てを一切しないため、「一度借りたら終わり」になることはありません。

貸金業法によって最大金利は年20.0%と定められており、正規の消費者金融は必ず上限金利が20.0%以下に設定されているからです。

また定めによって債権の取立時は、人を脅しつけたり困らせたりするなどの過度な取り立てが禁止されています。

そのため正規の消費者金融を利用すれば、多くの方のイメージにあるような過度な取立てはありません。

サラ金ってプロミスやアコムのこと?どこが消費者金融と違う?

「サラ金」という言葉を一度は耳にしたことがある人は多いでしょう。

サラ金とは「サラリーマン金融」を略した単語で、かつては消費者金融の通称として使用されていました。

しかし今ではサラリーマン以外の利用者が増加したことにより、サラ金という言葉はほとんど使われていません。

プロミスやアイフル、アコムなどがサラ金とされるのは間違いではありませんが、それは一昔前の話。

現在はサラ金と呼ばれていないので豆知識程度に覚えておくとよいでしょう。

また似たような言葉として「街金」がありますが、街金は中小消費者金融のことを指しておりサラ金とは異なります。

借りられる金額の上限は総量規制により決まっている

消費者金融で借りることのできる金額は総量規制によって決まっています。

総量規制とは年収に応じた借入金額の上限を定めた法律で、消費者を借り過ぎから守ることと貸し倒れを防止するために2010年に施行されました。

年収の3分の1以上の借り入れができないため、年収100万円の人は消費者金融で100万円を借りられません。

2社以上の消費者金融から借りる場合にも合計金額が年収の3分の1以内である必要があります。

そのため現在消費者金融から借りている人は残りいくらまでなら借りられるかを事前に確認しておきましょう。

借入上限額が50万円以下ならば収入証明書の提出は不要

消費者金融での借入上限額が50万円以下の場合、収入証明書の提出なしで借りられます。

収入証明書として提出できるのは給与明細や源泉徴収票などですが、それらを用意するのが手間に感じる人は希望額を50万円以下にして申し込むのがおすすめです。

ただし借入希望額を50万円にしても、年収や他社借入状況によって契約金額が50万円を超えるケースもあります。

年収が150万円以上ある人や契約額が50万円を超えそうな人は、事前に収入証明書を準備しておくとよいでしょう。

また以下に当てはまる場合も収入証明書の提出が必要になる可能性が高いです。

- 他社の借入残高との合計額が100万円を超える場合

- 前回提出時から3年以上が経過している場合

- 申込時の年齢が20歳に満たない場合

- 申込先の消費者金融側に収入証明書が必要と判断された場合

アイフルのオペレーターに収入証明書について問い合わせたところ、実際に「50万円未満であっても提出を依頼する場合がある」と回答がありました。

消費者金融側から要望があった際に提出できないと今後の借り入れに制限がかかるケースもあります。

もしも収入証明書の提出が必要になったら以下の中から準備しやすいものを提出しましょう。

- 源泉徴収票

- 給与の支払明細

- 確定申告書

- 納税通知書

- 年金通知書

- 年金証書・年金裁定通知書

- 所得証明書

- 青色申告決算書

- 収支内訳書

平日の夜や土日祝日も借り入れの審査を受けられる

消費者金融は平日の夜や土日祝日も審査を行っています。

銀行や信用金庫などの金融機関は土日祝日は営業していないので、審査も平日にしか受けられません。

そのため楽天銀行スーパーローンや三井住友銀行 カードローンの審査が土日に被ると結果が出るまで数日かかることも。

消費者金融なら土日にお金が必要になってもすぐに審査をしてもらえます。

ただし早朝や深夜は消費者金融も審査に対応していないので、申し込み時間を事前に確認しておきましょう。

土日の審査にも対応している大手消費者金融の審査対応時間は「審査にかかる最短時間や土日の融資が可能かどうか」で解説しています。

審査が甘い消費者金融ランキングは存在しない

消費者金融はそれぞれの基準に即して審査をしているため、審査が甘い消費者金融ランキングは存在しません。

それぞれの消費者金融が設けている審査基準は異なるため、比較して「どこの審査が甘い」と断言するのも難しいです。

どの消費者金融も法律を遵守して必ず審査を実施し、適切に借り入れの可否を判定しています。

各社で基準が異なるとはいっても、審査で最重要視されるのは安定した収入と現在の借入状況です。

消費者金融側は貸したお金を返済してもらう必要があるため、申込者が返済可能な無理のない範囲で借り入れできるかを判断しています。

消費者金融のホームページやテレビCMでも注意喚起されているように、消費者金融は収入と支出のバランスを考えて借りることが重要です。

消費者金融を利用中でも他のローンを組むことは可能

消費者金融から借り入れをしていても、住宅ローンや自動車ローンなどの他のローンを組むことは可能です。

ただしローンで組める金額は現在の借入金額に応じて変わる可能性があります。

消費者金融と同じように、ローン審査では返済能力(返済負担率)を最重視しているからです。

消費者金融に返済している金額が大きいと、ローン返済に充てられる金額は少ないと判断されて限度額も低くなります。

なるべくたくさんの金額を借りたいと考えている人は、優先的に消費者金融の返済を進めましょう。

また住宅ローンや自動車ローンを組んだ後に、消費者金融でお金を借りることも可能です。

住宅ローンや自動車ローンは総量規制の除外貸付けに分類されるため、総量規制を圧迫しないからです。

総量規制の「除外貸付け」に分類される契約

次の貸付けは、総量規制になじまない貸付けとして、総量規制の「除外貸付け」に分類されます。総量規制にかかわらず借入れが可能で、借入額が借入残高に算入されないため、その後の借入れには影響を与えません。

①不動産購入のための貸付け(いわゆる住宅ローン)

②自動車購入時の自動車担保貸付け(いわゆる自動車ローン)

③高額療養費の貸付け

④有価証券を担保とする貸付け

⑤不動産(個人顧客または担保提供者の居宅などを除く)を担保とする貸付け

⑥売却予定不動産の売却代金により返済される貸付け

など

引用元:2 総量規制にかかわらず、お借入れできる貸付けの契約があります

消費者金融で借りるとローンが組めないということはありませんが、借入状況によっては希望通りの金額での契約が難しい場合もあります。

消費者金融で見られる5つのポイントを押さえて審査を滞りなく進めよう

消費者金融の審査では主に次の5つのポイントが確認されます。

- 安定して毎月の収入を得ているか

- 他社からの借入件数や金額は多くないか

- 申込以前に金融事故を起こしていないか

- 勤務先の在籍確認は取れるか

- 申込内容に虚偽や記入ミスがないか

この他にも細かなポイントはあるものの、あらかじめ主要なポイントを把握しておくことで審査がスムーズに進む可能性を高められます。

消費者金融でスムーズにお金を借りられるように、5つのポイントそれぞれについて詳しく解説していきます。

安定した継続的な収入が求められる消費者金融

この記事内で繰り返しお伝えしているとおり、消費者金融でのお金を借りるには「安定した継続収入」が必要です。

消費者金融が掲げる安定した継続収入におけるチェックポイントは収入を受け取る時期と金額の2つです。

消費者金融側は貸したお金を返してもらわなければならないため、給料日や収入額にバラつきのある人に貸すことを躊躇します。

そのため毎月安定して一定の収入がある人は消費者金融の審査で有利になります。

他社からの借入の件数や金額は少ない方が有利

消費者金融に新規で申し込みをするときに、他のカードローンからの借入件数や金額は少ない方が審査に有利です。

消費者金融は「貸し倒れ」のリスクがある人には貸付けを渋る傾向があります。

返済能力が低いと判断されると審査に落ちやすくなるので、現在他社からの借入がある人は次の2つのポイントを意識しましょう。

- できる限り返済完了に近づける

- 毎月の返済で滞納しない

完済が難しくても借入残高を少しでも減らせられれば審査に通りやすくなります。

合計3社以上から借りていると審査に通る可能性は低いです。

反対に消費者金融で完済したり返済に延滞がなかったりすると優良顧客と判断されて、審査に通りやすくなります。

どうしても消費者金融で借りたいならばどれか1社でも完済するか、おまとめローンを利用した借り入れを検討しましょう。

信用情報に異動があると消費者金融で借り入れするのは厳しい

消費者金融の審査では必ず信用情報が見られます。

信用情報とはクレジットまたはローンの契約や申し込みに関する情報のことで、客観的な取引事実を記載した個人の情報です。

この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。

引用元:信用情報とは│CIC

信用情報には過去数年分のクレジットカードまたはローンの利用履歴・申込履歴などが記録されています。

この信用情報に「異動」の記載があると、消費者金融での借り入れはほぼ不可能になります。

信用情報は個人でも開示請求が可能なので、心配に感じる人はCICやJICCで確認してみましょう。

もしも自分の信用情報に異動の記載があるなら、消費者金融以外でお金を工面する方法を考えましょう。

申込情報に記載した勤務先で働いているか確認される

消費者金融の審査では、申込情報に記載した勤務先で本当に働いているかどうかを確認するために在籍確認を行います。

カードローンに申し込みをした人の返済能力を調査する義務が消費者金融にはあるからです。

在籍確認には主に書類で行う方法と電話で行う方法の二種類があります。

電話のやり取りの場合はごく簡単な受け答えのみであり、借り入れに関する質問はありません。

もし申込者以外の人が電話に出たとしても、申し込みした人が会社に在籍していることが分かればクリアできます。

電話はほんの数分で終了しますが、重要な審査項目なので申込直後から数日間は自分宛の電話を気にしておきましょう。

大手の消費者金融なら基本的に電話での在籍確認を実施していないので、会社に電話をかけてきてほしくない方には大手消費者金融の利用がおすすめです。

申込内容に嘘や間違いがあると審査に不利

消費者金融に提出する申込内容に虚偽や間違いがあると、下記の理由により審査が不利になります。

- 事実確認をするために時間がかかって審査が遅くなる

- 嘘を書き込んでいると判断されて信用が低下する

申込時に記入した内容が事実と異なると、確認作業を行うため審査に時間を要します。

勤務先の社名や電話番号、メールアドレスなどは入力ミスが起きやすいので慎重に入力することを心がけましょう。

中でも年収や勤務時間など返済能力に直接関わってくる項目は、入力に誤りがあると審査結果に大きな影響を与えます。

虚偽の入力は言うまでもなく、記入ミスがないように丁寧に申し込みをしましょう。

中小消費者金融の方が審査が柔軟で通りやすい

中小消費者金融は大手と比較して柔軟な審査が行われる傾向があります。

大手消費者金融はスコアリングシステムを用いて一括で振り分けるのに対し、中小消費者金融は担当者の目と手で審査を行うためです。

エイワのように対面で審査が実施されるところは、スコアリングシステムには反映されない個人の事情も審査に反映してもらえます。

セントラルは過去の取引状況にかかわらず現在の支払い能力に応じた審査を行っています。

5年以内に延滞や大手の審査落ちを経験していても、現在働いて収入が安定しているなら中小消費者金融の方が審査に通りやすいです。

大手の審査に落ちても中小消費者金融の審査は緩い場合もあるため、プロミスやアイフルなどで審査落ちした人は大手以外も検討してみると良いでしょう。

貸金業法を遵守して消費者金融として営業している

企業名を耳にしたことないと激しい取り立てがないか、法外な金利で貸付されないか不安を感じる人もいるでしょう。

中小であっても多くの消費者金融は大手と同じように貸金法にしたがって営業しているのが一般的です。

貸金業者は必ず各都道府県に登録する必要があるため、登録済みであればWebページに登録番号などが記載されています。

不適切な取り立てもなく、法律で定められた金利を守って貸し出しているため大手と同じように利用できます。

大手消費者金融と比較するとサービスが劣る

大手は無利息期間やアプリでの借り入れなど便利なサービスが多くあるため、中小ではサービスに満足できない人もいるかもしれません。

今回紹介している中小消費者金融の中では、専用のアプリを提供しているのはアローのみです。

しかしスマホATMの利用に非対応で、電話による在籍確認が実施されたり、審査に長い時間を要したりするなど大手のサービスには及びません。

資金力や利用者数が異なるのでどうしても中小消費者金融は大企業と同じサービスを提供するのは難しく、便利さでは劣る場合があります。

しかし、エイワのような対面審査は申込者数が殺到する大手消費者金融では行えません。

利用者各人へのきめ細やかなサービスは、中小消費者の長所といえるでしょう。

大手の消費者金融と比べて上限金利は高めに設定

大手と比べると中小消費者金融の金利はやや高めに設定されているところがチラホラあります。

担当者による対面審査や申込手続きによる手間がかかるため、少々高めの設定となるからです。

しかし消費者金融の金利は利息制限法によって決められているので、年20.0%の上限金利を超えることはありません。

今回紹介している12社の中小消費者金融の上限金利を一覧表にして以下にまとめてみました。

| ベルーナノーティス | 18.0% |

|---|---|

| ダイレクトワン | 18.0% |

| いつも | 18.0% |

| セントラル | 18.0% |

| フクホー | 20.0% |

| フタバ | 10万円未満のとき・・・17.950% 10万円以上のとき・・・19.945% |

| アロー | 19.94% |

| キャッシングMOFF | 20.0% |

| エイワ | 10万円未満のとき・・・17.9507% 10万円以上のとき・・・19.9436% |

| ライフティ | 20.0% |

| AZ株式会社 | 7.0~18.0% |

大手5社のうち最も高い上限金利は年18.0%のため、上限金利が年20.0%のフクホーやキャッシングMOFFはやはり金利が高いと言えます。

上限金利が18.0%と20.0%の消費者金融それぞれで借りた場合、利息にどのくらいの差が出るかを計算してみた表が以下です。

| 上限金利(年) | 18.0% | 20.0% |

|---|---|---|

| 借入金額 | 1万円 | 1万円 |

| 返済期間 | 30日間 | 30日間 |

| 利息 | 約148円 | 約164円 |

1ヶ月間に発生する返済額の差は約16円と、中小と大手ではお金を借りた時に発生する利息額に大きな差がないことが分かります。

消費者金融で借りたいけど審査を通過できるか不安な場合は、金利よりも審査の柔軟性を重視してみましょう。

審査に通らないとお金を借りられないので、審査に不安があるならば中小消費者金融が最適です。

職業や希望する条件で借りるためのおすすめの消費者金融を詳しく紹介

数多くの消費者金融の中から借りやすいところを選ぶには、申込条件や商品の特徴を見て選ぶのが重要です。

自分の属性が消費者金融の申込条件をクリアしているかどうかを事前に確認しておきましょう。

以下の表に各消費者金融の申し込み対象者を職業ごとにまとめました。

| 消費者金融名 | 学生 | 専業主婦 | パート・アルバイト | 無職 |

|---|---|---|---|---|

| プロミス | 〇 | × | 〇 | × |

| アイフル | 〇 | × | 〇 | × |

| アコム | 〇 | × | 〇 | × |

| レイク | 〇 | × | 〇 | × |

| SMBCモビット | 〇 | × | 〇 | × |

| オリックスマネー | 〇 | × | 〇 | × |

| au PAY スマートローン | 〇 | × | 〇 | × |

| LINEポケットマネー | 〇 | × | 〇 | × |

| ファミペイローン | 〇 | × | 〇 | × |

| dスマホローン | 〇 | × | 〇 | × |

| メルペイスマートマネー | 〇 | × | 〇 | × |

| ダイレクトワン | 〇 | 〇 | 〇 | × |

| ベルーナノーティス | 〇 | 〇 | 〇 | × |

| いつも | 〇 | × | 〇 | × |

| セントラル | 〇 | × | 〇 | × |

| フクホー | 〇 | × | 〇 | × |

| フタバ | 〇 | × | 〇 | × |

| アロー | 〇 | × | 〇 | × |

| キャッシングMOFF | 〇 | × | 〇 | × |

| エイワ | 〇 | 〇 | 〇 | × |

| ライフティ | 〇 | × | 〇 | × |

| アルコシステム | 〇 | 〇 | 〇 | × |

※お申込時の年齢が18歳または19歳の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)の方はお申込いただけません。

上の表からわかるように、プロミスやアイフルなどの大手を含む多くの消費者金融では専業主婦や無職の方は申し込みができません。

収入がない状況では、お金を借りるために必要な返済能力が無いと判断されるからです。

毎月少しでも収入があれば申し込みができて、借入希望額をなるべく低く抑えれば審査に通過する可能性が高まります。

ここからは申込者の職業や希望の条件に合ったおすすめの消費者金融を紹介します。

学生が消費者金融でお金を借りるなら申し込みが可能な大手

学生の人がお金を借りるなら大手消費者金融がおすすめです。

申込条件の年齢に該当して収入があれば、学生でも申し込める消費者金融はあります。

ただし消費者金融の融資対象年齢は満18歳か20歳以上とされているところが多いです。

そのためアルバイトをしていて収入があっても高校生以下の学生は申し込みできません。

高校生以下の学生でお金を借りたい人は他の借りる方法を探しましょう。

それぞれ会社の申し込み対象年齢、学生の申し込みの可否を以下の表にまとめてみました。

| 消費者金融名 | 借入対象年齢 | 学生の申し込み |

|---|---|---|

| プロミス | 満18歳~満74歳まで | 〇 |

| アイフル | 満20歳~満69歳まで | 〇 |

| アコム | 満20歳以上 | 〇 |

| レイク | 満20歳~満70歳まで | 〇 |

| SMBCモビット | 満20歳~満74歳まで | 〇 |

| オリックスマネー | 満20歳以上~満64歳 | 〇 |

| au PAY スマートローン | 満20歳以上~満70歳以下 | 〇 |

| LINEポケットマネー | 満20歳~満65歳まで | 〇 |

| ファミペイローン | 満20歳~満70歳 | 〇 |

| dスマホローン | 満20歳以上満68歳以下 | 〇 |

| メルペイスマートマネー | 満20歳~満70歳まで | 〇 |

| ベルーナノーティス | 20~80歳まで | 〇 |

| ダイレクトワン | 20歳~69歳 | 〇 |

| いつも | 年齢20歳以上~満65歳 | × |

| セントラル | 20歳以上 | × |

| フクホー | 年齢20歳以上~満65歳 | × |

| フタバ | 満20歳~満73歳 | × |

| アロー | 満25歳以上~満65歳 | × |

| キャッシングMOFF | 満20歳以上 | × |

| エイワ | 20歳以上79歳以下 | 〇 |

| ライフティ | 20歳~69歳 | 〇 |

| アルコシステムィ | 20歳以上 | 〇 |

| AZ株式会社 | 20歳以上 | ×※ |

※別途学生ローンがあり

上の表にあるように、大手の消費者金融カードローン以外にも学生が申し込みできるローンはいくつかあります。

融資までのスピードを重視するなら大手消費者金融、普段使い慣れているサービスを利用して借りたいならLINEポケットマネーやメルペイスマートマネーがおすすめです。

18・19歳の学生は申し込み可能な消費者金融が限られるので、対象年齢に該当するかを確認しましょう。

学生は社会人と比べて収入が少ないと見なされやすいため、申込時に入力する借入希望額を少額にするのが消費者金融の審査に通るためのコツです。

夫や妻に収入があれば配偶者貸付で専業主婦(夫)でも借入できる

専業主婦(夫)の人がお金を借りるなら、配偶者貸付制度のある消費者金融を選びましょう。

配偶者貸付とは本人には収入がなくても、配偶者(妻または夫)に安定した収入があれば借り入れできる制度のこと。

配偶者貸付を利用できるカードローンは限られており、消費者金融で制度があるのはベルーナノーティスのみ。

ベルーナノーティスは消費者金融に区分されるため、夫もしくは妻の年収の3分の1までの金額が契約可能です。

銀行カードローンの配偶者貸付は上限金額が50万円のところも多いため、それ以上の金がくを希望する場合はベルーナノーティスの申し込みを検討しましょう。

配偶者貸付の利用には夫もしくは妻の同意が必要なので、配偶者に秘密で借りられません。

自身に収入が無くても申し込みできる配偶者貸付ですが、配偶者の同意が必要不可欠なので夫婦間でしっかり話し合いをしましょう。

パートやアルバイトで毎月収入があればどの消費者金融にも申し込み可能

パートやアルバイトで働いている人は、毎月収入があればどの消費者金融にも申し込みできます。

申し込みに必要な勤続日数は各消費者金融ごとに基準が異なり、働き始めて間もない場合は大手の方が融通が利く可能性が高いです。

アイフルの公式サイトにあるチャットで申し込みに必要な勤務日数について問い合わせしてみたところ、「勤務日数に関係なく働いたその日から申し込める」と回答がありました。

この記事で紹介している消費者金融はすべてアルバイトの人も申し込みができます。

しかし中小消費者金融の審査に通るには、1年以上継続して勤務していることを条件としているケースもあります。

勤続日数が理由で審査に通るか不安な人は、大手の消費者金融に申し込むことをおすすめします。

借り入れがバレたくない場合はリスク対策ができる消費者金融を選ぶ

借り入れが家族や会社の人にバレたくないなら、リスクを対策できる消費者金融を選びましょう。

消費者金融でお金を借りている事実がバレる主なリスクと対策を次の表にまとめました。

| 消費者金融での借り入れがバレる理由 | 対策 | 対策可能な消費者金融 |

|---|---|---|

| 自宅に郵送物が届く | 郵送物が届かない消費者金融を選ぶ | アイフル/プロミス/アコム/SMBCモビット/レイク/アコム/ファミペイローン/au PAY スマートローン/オリックスマネー※1/dスマホローン/LINEポケットマネー/メルペイスマートマネー/ダイレクトワン※3 |

| ローンカードの所有 | カードレスで借りる | アイフル/プロミス/SMBCモビット/レイク/アコム/オリックスマネー※2/ファミペイローン/LINEポケットマネー/メルペイスマートマネー/dスマホローン/au PAY スマートローン/アルコシステム |

| 無人契約機に入るところや来店するところを見られる | WEB・アプリで手続きが完結可能な消費者金融に申し込む | アイフル/プロミス/SMBCモビット/レイク/アコム/オリックスマネー/オリックスマネー/au PAY スマートローン/メルペイスマートマネー/LINEポケットマネー/ファミペイローン/dスマホローン/ダイレクトワン/アルコシステム |

| 会社に在籍確認の電話がかかってくる | 電話での在籍確認がない消費者金融に申し込む | アイフル/プロミス/SMBCモビット/レイク/アコム/メルペイスマートマネー/ファミペイローン |

| 財布や鞄に入れっぱなしの利用明細が見つかる | WEB明細機能を活用する | アイフル/プロミス/SMBCモビット/レイク/アコム/メルペイスマートマネー/au PAY スマートローン/ファミペイローン/dスマホローン/オリックスマネー/LINEポケットマネー |

※1 アプリ型で申し込みした上で「スマホで本人確認(オンライン本人確認サービス)」で本人確認書類の提出が必要

※2 アプリ型で申し込んだ場合のみ

※3 店頭窓口での契約のみ

上記の対策ができる消費者金融を選べば借り入れがバレるリスクを下げられます。

今回紹介する消費者金融のうち大手5社とメルペイスマートマネーなら、上記の表の借り入れがバレにくい条件が揃っています。

借り入れのバレにくさを重視して選ぶなら、大手5社やメルペイスマートマネーの利用が最適です。

無職だと消費者金融の申込基準を満たしておらず利用できない

消費者金融は収入がないと申し込みができないので無職だと利用できません。

無職の人が申し込みを希望するケースについて、プロミス、アイフル、SMBCモビットそれぞれの対応を調べてみました。

無職の方はお申込みいただけません。

(年金のみ、主婦、主夫、内定も含まれます)

パート・アルバイトなどでも、お仕事をされていればお申込みいただけます。

引用:よくあるご質問|アイフル

お申込条件

年齢18~74歳のご本人に安定した収入のある方です。

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

引用:お申込条件と必要なもの|プロミス

お申し込みいただける方

年齢満20歳以上74歳以下の安定した定期収入のある方、アルバイト、派遣社員、パート、自営業の方も利用可能です。(当社基準を満たす方)

※収入が年金のみの方はお申込できません。年金以外に安定した定期収入のある方であればお申込いただけます。

引用:お申込いただける方|SMBCモビット

どこの消費者金融も必ず「収入があること」を条件としていることが分かります。

アイフルははっきりと「無職では申し込みができない」と明言しているため、申し込んだとしても審査には進めないでしょう。

試しにアコムの3秒借り入れ診断で「年齢32歳、年収0円、他社借入0円」という条件で診断したところ、借入不可の診断結果が出ました。

参照元: アコム 3秒診断結果

収入がないと消費者金融での借り入れは難しいですが、月に1度程度でも働いていて収入を得られていれば審査対象となります。

無職の人が借り入れを検討するなら、国からお金を借りる公的融資制度やハローワークなどの利用を視野にいれてみましょう。

2社以上から借りている人にはおまとめローンのある消費者金融の利用がおすすめ

現在2社以上からお金を借りている人におすすめなのは、おまとめローンがある消費者金融です。

おまとめローンとは複数の借り入れを1社にまとめられるローン商品のことで、利用するメリットとして主に下記の3点が挙げられます。

- 月々の返済で支払う利息の合計が減る可能性がある

- 返済が1社に絞られるため管理しやすい

- 総量規制以上の借り入れも可能になる

消費者金融で適用される金利は借入限度額の大きさに応じて決められます。

そのため複数の消費者金融で少額の契約をしていると、それぞれに高い金利を支払っている可能性も。

今借りている金額を合算してまとめた金額をおまとめローンで契約すれば、適用される金利が低くなり月々に返済する利息を減らせます。

また各借入先の返済日が異なっている場合は、借入先を1つにすることで返済管理がしやすくなります。

ひと月に何度も返済しなければならない心理的負担も軽減されるため、2社以上から借り入れがある人はおまとめローンの利用を検討してみましょう。

おまとめローンがある消費者金融をまとめたので参考にしてみてください。

| アイフル | おまとめMAX |

|---|---|

| プロミス | おまとめローン |

| SMBCモビット | おまとめローン |

| アコム | 借り換え専用ローン(おまとめローン) |

| レイク | レイクdeおまとめ |

おまとめローンは総量規制対象外の項目に該当しており、年収の3分の1を超えた金額を借りられます。

複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

引用:2 総量規制にかかわらず、お借入れできる貸付けの契約があります│日本貸金業界

ただし消費者金融や銀行の審査で返済能力があると判断してもらう必要があります。

またおまとめローンは返済専用の商品で、追加の新たな借り入れはできません。

そのため負担を減らして本格的に返済完了させたい人に向いています。

借り換えローンなら今よりも利息の負担を減らせる

今の返済が負担と感じるなら、今よりも金利の低い消費者金融に借り換える手段があります。

例えば現在年20.0%の金利で借りている場合、上限金利が20.0%未満の消費者金融に借り換えると利息が減ります。

上限金利が18.0%未満で借り換えに最適な消費者金融は以下のとおりです。

| プロミス | 4.5~17.8% |

| オリックスマネー | 1.5%~17.8% |

| dスマホローン | 3.9%~17.9% |

| フタバ | 14.959%~17.950% |

利息とは毎月支払う分が少額でも、返済期間が長くなるほど大きな金額になるもの。

少しでも利息を減らすことが節約に繋がります。

また単に金利の低いローンに契約し直すのでなく、返済に集中できる借り換え専用ローンもあります。

借り換え専用ローンはおまとめローンと同じく、総量規制の例外貸付に該当するため追加の借り入れはできません。

今の返済に集中したい人は借り換えローンの利用を検討してみましょう。

借り換えローンがある消費者金融はアイフルとアコムです。

| アイフル | かりかえMAX |

| アコム | 借換え専用ローン |

アイフルには「おまとめMAX」というおまとめローンの商品があります。

おまとめMAXとかりかえMAXは申込対象者に違いがあり、これまでのアイフル利用実績で利用可能な商品が変わります。

現在進行形を含めて過去にアイフルを利用したことがある人はおまとめローンの利用が可能です。

これまで一度もアイフルの利用経験がない人は借り換え専用ローンに申し込みましょう。

消費者金融と銀行カードローンの申し込みに迷ったときに比較するポイント

カードローンには消費者金融の他に銀行が提供する銀行カードローンがあります。

銀行カードローンと消費者金融は借入条件や金利、審査条件なども異なります。

消費者金融と銀行カードローンの違いを以下の表で簡単に比較してみました。

| 消費者金融 | 銀行 | |

|---|---|---|

| 基準の法律 | 貸金業法 | 銀行法 |

| 審査時間 | 最短3分~ | 最短当日 |

| 融資までの時間 | 最短3分~ | 最短翌日 |

| 無利息期間 | あるところが多い | ないところが多い |

| 金利 | 3.0~20.0% | 1.5~15.0% |

| 総量規制 | あり | なし |

消費者金融と銀行カードローンは守らなければならない法律が異なります。

| 遵守している法律 | 法律の内容 | |

|---|---|---|

| 消費者金融 | 貸金業法 | 消費者金融を含む貸金業者からの借り入れについて定めた法律 |

| 銀行カードローン | 銀行法 | 銀行の健全で適切な運営と金融の円滑を図り国民経済を発展させることを目的とした法律 |

消費者金融は貸金業者のため貸金業法、銀行カードローンは銀行の商品なので銀行法を守らなければなりません。

消費者金融と銀行カードローには似ている点や異なる点がいくつかあるので、それぞれを比較して自分に合う方を選びましょう。

銀行カードローンからの借り入れは総量規制の対象外になる

総量規制は貸金業法で決められていることなので、銀行法を守っている銀行カードローンでは総量規制の縛りがありません。

つまり銀行カードローンなら年収300万円の人でも100万円以上の借り入れの契約も可能となります。

しかし銀行にも総量規制と同等のルールがあり、利用者の借りすぎを防ぐために貸付金額を制限しています。

平成31年に行われた国会でも、銀行カードローンの貸しすぎを防止するよう総量規制の適応を請願。

件名 銀行カードローンへの法規制を求めることに関する請願

(中略)

銀行だから安心という社会的信用を裏切り、経済的に苦しい人たちを金もうけの手段とする銀行カードローンは今や社会的大問題であり、およそまともな金融の姿とは無縁のこうした状態は直ちに改められるべきである。速やかに銀行等の金融機関に対する規制を行うことを求める。

ついては、次の事項について実現を図られたい。一、銀行カードローンについても貸金業法上と同様の総量規制が適用されるよう、関係法令を改正すること。

引用元:請願|参議院

消費者金融と銀行カードローンでは守っている法律に違いがあるものの、貸付時の条件などはほぼ同じなのが実情です。

現在年収の3分の1近くの金額を借りている人は、どのカードローンでも新規の契約は難しいでしょう。

上限金利は年4.0%ほど差がある

消費者金融の上限金利は年18.0%に設定されていることが多いのに対し、銀行カードローンは年13.0〜15.0%であることが一般的です。

数%の金利差ですが返済期間が長引くほど支払う利息に大きな差が生じます。

利息が膨れ上がると最終的に支払うお金も大きくなります。

以下の表は主な銀行カードローンの年金利をまとめたものです。

| カードローン名 | 金利(年) |

|---|---|

| 三菱UFJ銀行カードローン「バンクイック」 | 1.8~14.6% |

| 三井住友銀行 カードローン | 1.5~15.0% |

| りそな銀行 カードローン | 3.5~13.5% |

| みずほ銀行 カードローン | 2.0~14.0% |

金利差は完済までの期間が長引くほど返済額に大きく影響するので、返済期間が長引きそうな人は金利が低めの銀行カードローンを検討してみましょう。

また適用される金利は借入金額に応じて変わるため、必ずしも上限金利で借りることになるとは限りません。

事前に利息額を知りたい人は、消費者金融や銀行カードローンが用意しているシミュレーションを利用してみましょう。

即日融資が可能な銀行カードローンは少ない

銀行カードローンは消費者金融と比べると審査や融資までにかかる時間が長く、即日融資に対応しているところは多くないです。

銀行カードローンは審査時に申込者の情報を警察庁のデータベースを利用して調査するため、審査結果が出るまでに時間がかかるからです。

しかし最近では銀行カードローンも最短当日融資が可能になってきています。

最短当日融資が可能な銀行カードローンは以下のとおりです。

- 楽天銀行スーパーローン

- 三井住友銀行のカードローン

上記のように大手の銀行カードローンでも最短当日融資に対応しています。

即日融資に対応している銀行カードローンは少数なので、急ぎで借りたい人は消費者金融の方が借りやすいです。

銀行の在籍確認は電話で行われることが一般的

消費者金融では在籍確認をなしにできるところが多いと紹介しました。

しかし銀行カードローンでは原則電話での在籍確認が行われます。

アイフルのように原則在籍確認なしの借入れや、SMBCモビットのようにWebからの申し込みで在籍確認が免除されたりはしません。

よほどのことがない限り、職場に電話を掛ける形での在籍確認が実施されています。

一般的な銀行に限らず、審査スピードが早めのネット銀行でも同じです。

ただし仮に勤務先に電話がかかってきても、銀行からの電話であれば住宅ローンや口座開設など怪しまれない言い訳はいくつも用意できます。

どんな用件や担当者名だとしても絶対に会社に電話をかけてきてほしくない人は、原則なしに対応している消費者金融を選びましょう。

無利息期間を有効に活用できる消費者金融を選ぼう

消費者金融カードローンには一定の無利息期間が設けられている場合が一般的ですが、銀行カードローンには基本的にありません。

申込者にとって無利息期間は大きなメリットになります。

ユーザーにお金を貸す業務がメインならば、利息による利益を主な収入源としている貸金業者にとっては顧客の獲得が重要です。

無利息期間を設けて魅力を感じてもらうことによって、顧客獲得につなげていると推測されます。

それに対し銀行は個人への融資は主な業務ではなく、利息による利益も消費者金融ほど重視していないという特徴があります。

カードローンの顧客獲得には積極的でなく、無利息期間を設ける必要がありません。

銀行カードローンは金利が低い代わりに無利息期間が設けられていないため、無利息期間を重視して借り入れるのであれば消費者金融が最適です。

特に短期的な借り入れや少額融資では、消費者金融の方がお得になる場合もあります。

消費者金融も銀行カードローンもそれぞれ返済シミュレーションができるため、申し込む前にシミュレーションしておくことをおすすめします。